hanamori

hanamori💡 はじめに

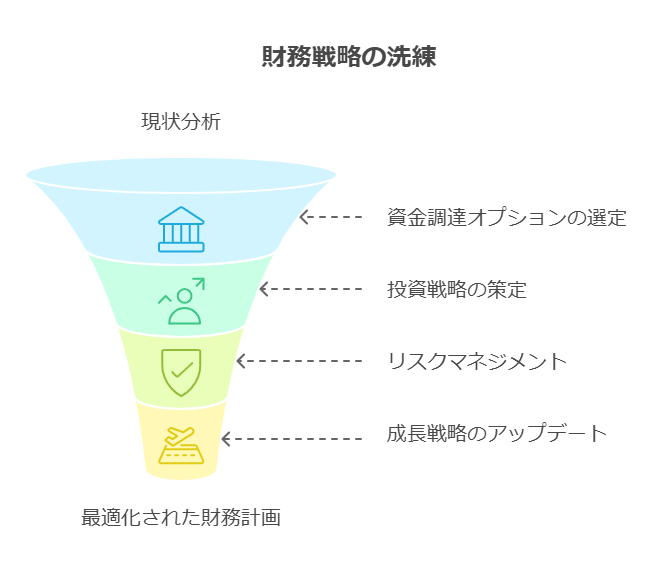

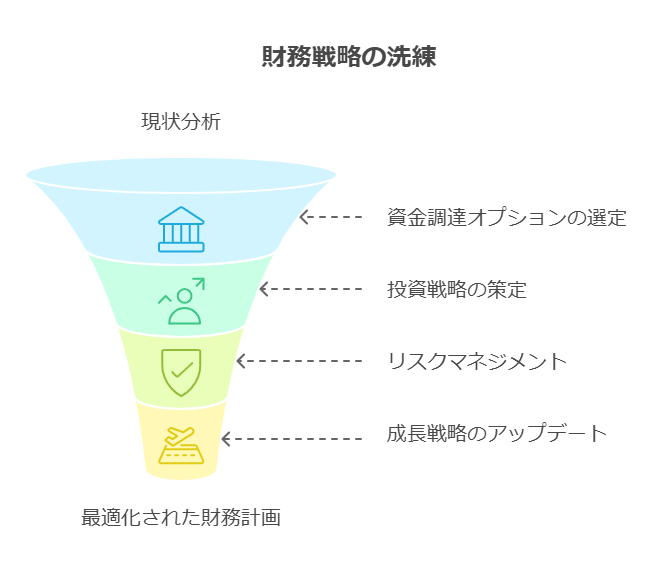

地方の大企業が持続的に成長し、経営の安定性を確保するための財務戦略とは何でしょうか?

📌 地方の企業は、都市部とは異なる経営環境に置かれているため、特有の課題を抱えています。

✅ 市場規模の限界 – 地方の人口減少により、顧客基盤が縮小し、売上成長が難しくなる

✅ 資金調達の選択肢が少ない – 都市部の企業に比べ、投資家やベンチャーキャピタルとの接点が少ない

✅ 物流コストの増加 – 地理的要因により、輸送コストや在庫管理の負担が大きい

✅ 人材不足と労働コストの上昇 – 高スキル人材の確保が難しく、人件費が経営を圧迫

こうした課題を克服し、財務の健全性を保ちながら成長を実現するためには、戦略的な財務計画と柔軟なリスク管理が求められます。

📢 本記事では、地方の大企業が 資金調達、コスト管理、デジタル化、地域連携、海外展開 などを通じて持続的に成長するための方法を詳しく解説します!

🏢 地方企業が直面する財務課題とは?

地方の大企業が抱える財務の課題は、都市部の企業とは異なる特徴を持っています。

特に、以下の要因が財務戦略の大きなポイントとなります。

1️⃣ 資金調達の選択肢が限られる

地方企業は、都市部の企業と比べて、銀行融資に依存しがちな傾向があります。都市部の企業のように多様な投資家や金融市場から資金を調達する機会が少ないため、成長戦略の柔軟性が制約されることがあります。

📍 解決策:クラウドファンディング、社債発行、補助金・助成金の活用など、多様な資金調達手法を積極的に導入することが重要です。

2️⃣ 物流コストの増加

地方企業では、地理的な距離が長いため、輸送コストがかさむことが課題になります。特に、生産拠点が都市部から遠い場合、サプライチェーンの最適化が求められます。

📍 解決策:共同配送ネットワークの活用や、地元のサプライヤーとの提携により物流コストを削減することが効果的です。

3️⃣ 人材不足と労働コストの上昇

地方では、若年層の流出が続いており、高度なスキルを持つ人材の確保が難しくなっています。

また、労働力不足によって企業が人材確保のために給与水準を引き上げる必要があり、固定費の増加につながります。

📍 解決策:DX(デジタルトランスフォーメーション)を活用し、業務の自動化や遠隔勤務の推進を進めることで、人材不足を補い、コストを抑えることが可能です。

ポイント: こうした課題に対応するためには、地方の大企業が柔軟な財務戦略を持ち、最適な資本配分と投資戦略を確立することが重要です!

💰 成長を支える財務計画の基本とは?

1️⃣ キャッシュフローの最適化 🚀

企業の成長においてキャッシュフロー(資金の流れ)の健全性は最も重要です。

💡 ポイント

✔ 売掛金の回収期間を短縮し、資金繰りを安定させる

✔ 運転資金の最適化で不必要なコストを削減

✔ 余剰資金の活用で投資機会を逃さない

2️⃣ コストマネジメント 📉

固定費と変動費を見直し、収益性を最大化することが重要です。

💸 効果的なコスト削減戦略

✅ デジタルツールの導入で経費を削減(例:クラウド会計)

✅ 固定費の適正化(オフィス賃料、人件費の調整)

✅ サプライチェーンの効率化(物流コストの削減)

3️⃣ リスクマネジメント 🔍

企業が持続的に成長するためには、財務リスクを最小限に抑えることが欠かせません。

⚠ 考慮すべきリスク

- 金利上昇による負債の増加

- 市場変動による売上の不安定化

- 為替リスクが海外展開に影響を与える可能性

📈 デジタル化と財務戦略の融合

🏢 クラウド会計の活用

✅ リアルタイムで財務状況を把握

✅ 遠隔地でも柔軟に経営管理

✅ AI分析による正確な売上予測

💡 AI・ビッグデータの活用

データドリブンな意思決定が企業の財務戦略を強化します!

🎯 売上・コストデータをリアルタイムで分析し、最適な財務戦略を実行

🌍 海外市場への展開と財務戦略

✈ 海外進出のメリット

✅ 国内市場の縮小に対応し、新たな市場を開拓

✅ 為替リスクの分散で財務の安定化

✅ 地域ブランドの強化により、国際的な認知度を向上

🏦 財務戦略の重要ポイント

🌎 海外法人設立の検討(現地資金調達の活用)

📊 為替リスク対策(ヘッジ戦略の導入)

💹 国際税務の最適化(現地税制の活用)

📢 今こそ、自社の財務戦略を見直し、未来に向けて最適なアプローチを実行しましょう!

📌 第1章:地方大企業が直面する財務課題とその解決策

🎯 地方企業の財務戦略が重要な理由

地方の大企業が持続的に成長し、競争力を維持するための財務戦略は、都市部の企業と比較してさらに重要性が高まります。地方企業は、市場規模の制約や資金調達の難しさといった独自の課題を抱えています。これらの課題に適切に対処し、戦略的な財務管理を行うことで、長期的な企業価値の向上が可能になります。

📌 地方企業が直面する主な財務課題

✅ 市場の縮小 – 地域人口の減少により、売上の成長が困難

✅ 資金調達の選択肢が限られる – 都市部の企業に比べ、金融機関や投資家とのネットワークが不足

✅ 物流・インフラコストの上昇 – 地理的制約による輸送費の増加

✅ デジタル化の遅れ – DX(デジタルトランスフォーメーション)推進の遅れが競争力低下を招く

ポイント: 地方企業は、戦略的な資金調達とコスト管理、デジタル化を通じて、これらの課題を克服する必要があります。

🏢 都市部との競争と資金調達の課題

地方企業にとって、都市部の企業との競争は避けられません。

特に、事業拡大や新規投資を行う際、資金調達の制約が成長の大きな妨げとなることが多くあります。

1️⃣ 地方企業の資金調達手法とその課題

地方企業が活用できる資金調達手法には以下のようなものがあります。

| 資金調達手法 | メリット | デメリット |

|---|---|---|

| 銀行融資 | 低金利で安定した資金調達が可能 | 審査が厳しく、融資枠に制限がある |

| 地方金融機関との提携 | 地域特化型の融資制度を利用できる | 都市部の大手銀行に比べて融資額が少ない |

| 社債発行 | 大規模な資金調達が可能 | 発行コストが高く、信用力が必要 |

| クラウドファンディング | 地域の支援者から資金を集めやすい | マーケティングと広報活動が必要 |

| 助成金・補助金の活用 | 返済不要の資金を得られる | 申請が煩雑で、採択の確率が低い |

2️⃣ 資金調達の最適化戦略

✅ 資金調達手法の組み合わせ – 単一の方法に依存せず、複数の手段を活用

✅ 地方金融機関との長期的関係の構築 – 継続的な資金供給を受けるための信頼関係を強化

✅ 補助金・助成金の最大活用 – 自治体や国の支援制度を積極的に活用

💻 デジタル化と財務管理の必要性

地方の大企業が財務戦略を強化するためには、デジタル技術を活用した財務管理が不可欠です。

クラウド会計やAIを活用したデータ分析を導入することで、経営の透明性向上、業務効率化が実現できます。

1️⃣ デジタル化による財務管理のメリット

📊 リアルタイムでの資金管理 – 資金の流れを即座に把握し、経営判断を迅速化

📉 経理業務の自動化 – RPA(ロボティック・プロセス・オートメーション)による事務作業の削減

🔍 AIによるデータ分析 – 予測財務モデルを活用し、収益予測と投資判断を向上

2️⃣ デジタル財務管理の実践

📌 クラウド会計の導入 – 企業全体でリアルタイムデータを共有し、経営判断のスピードを向上

📌 ビッグデータ分析 – 収益やコスト構造を詳細に分析し、適切な投資戦略を策定

⚠️ 事業承継とM&Aにおける財務的リスク

地方企業では、事業承継やM&A(合併・買収)が経営の大きな課題となっています。

特に、後継者不足の問題に直面する企業が多く、事業の存続が危ぶまれるケースも少なくありません。

1️⃣ 事業承継の財務的課題

💸 相続税・贈与税の負担 – 事業承継には多額の税負担が発生

📉 資本構成の最適化 – 事業継続に必要な資本の調整が必要

2️⃣ M&Aの成功のための財務戦略

✅ 財務デューデリジェンスの徹底 – 企業価値を正確に評価し、適正価格での買収を実施

✅ M&A後の財務統合 – 買収先企業の資本戦略を最適化し、企業の統合をスムーズに行う

🚀 長期的成長のための財務計画の役割

地方の大企業が持続的に成長するためには、長期的な視点での財務計画が不可欠です。

事業の成長フェーズごとに適切な資本戦略を策定し、計画的な投資を行うことが重要になります。

1️⃣ 成長フェーズ別の財務戦略

- 創業期 – 初期投資を最適化し、財務の安定化を図る

- 成長期 – 積極的な資金調達を行い、事業拡大を加速

- 成熟期 – 収益基盤を強化し、持続的な利益確保を目指す

- 再成長期 – 新規事業やM&Aを活用し、新たな市場へ展開

2️⃣ 財務計画の策定ポイント

✅ キャッシュフロー管理を強化

✅ リスク分散を考慮した投資戦略の立案

✅ 資本構成を最適化し、財務健全性を確保

📢 地方企業の持続的成長には、戦略的な財務計画と長期的視点が不可欠です!

🚀 第2章:持続的成長を実現する財務戦略の基本

🎯 企業の成長フェーズごとの財務戦略

企業の成長は「創業期 → 成長期 → 成熟期 → 再成長期」という4つのフェーズを経て進む。

それぞれのフェーズにおいて、適切な財務戦略を策定しなければ、持続的な成長を実現することは困難である。

特に地方の大企業は、資金調達の選択肢が都市部に比べて少なく、財務戦略の立案がより重要となる。

📌 企業成長フェーズと適切な財務戦略の概要

| 成長フェーズ | 特徴 | 財務戦略 |

|---|---|---|

| 創業期 | 資金調達と初期投資が重要 | 運転資金を確保し、固定費を抑える |

| 成長期 | 事業拡大と市場シェアの拡大 | 設備投資・人材採用を積極化し、資金調達を多様化 |

| 成熟期 | 安定した収益確保と利益最大化 | キャッシュフローを強化し、財務の健全性を維持 |

| 再成長期 | 新規事業やM&Aによる拡大 | リスク分散しながら、戦略的な投資を行う |

地方企業の場合、成長フェーズごとに財務戦略を適切に適用しなければ、競争力を維持することが難しくなる。

例えば、成長期には設備投資や人材採用が必要不可欠であるが、十分な資金調達ができなければ拡大の機会を逃してしまう。

💰 財務戦略と経営戦略の統合

成長する企業に共通するポイントは、財務戦略と経営戦略を統合し、一貫した方針を持つことである。

財務戦略が経営戦略と乖離すると、資金不足やリスク管理の甘さが生じ、企業の成長が停滞する。

特に地方企業では、財務戦略を軽視すると資金繰りが厳しくなり、持続的な成長が困難になる。

1️⃣ 財務戦略と経営戦略を統合するメリット

✅ 投資の優先順位が明確になる – 収益性の高い事業に資金を集中できる

✅ キャッシュフローを最適化 – 事業継続に必要な運転資金を確保できる

✅ リスク管理がしやすくなる – 借入の適正化、無駄なコストの削減が可能になる

2️⃣ 財務戦略と経営戦略の統合プロセス

- 経営目標の明確化:企業の成長ビジョンを明確にし、財務目標とリンクさせる

- キャッシュフローの見直し:現状の資金の流れを分析し、無駄な支出を削減する

- ROI(投資対効果)の計算:各事業における投資効果を数値化し、意思決定を最適化する

ポイント: 財務戦略と経営戦略を密接に連携させることで、資金調達の効率化と利益最大化が両立できる。

📊 キャッシュフロー経営の重要性

企業が持続的に成長するためには、キャッシュフロー(CF)の管理が不可欠である。

売上が増加していても、キャッシュフローが適切に管理されていないと、経営が不安定になり、突然の資金ショートのリスクが高まる。

1️⃣ キャッシュフローの基本構造

キャッシュフローは、以下の3つの要素で構成される。

📌 営業キャッシュフロー(OCF) → 事業活動による資金の流れ

📌 投資キャッシュフロー(ICF) → 設備投資やM&Aに関連する資金の流れ

📌 財務キャッシュフロー(FCF) → 借入金や配当など、財務活動による資金の流れ

2️⃣ キャッシュフローを最適化する方法

✅ 売掛金の早期回収 → 取引先との契約を見直し、資金の回転を速める

✅ 在庫の適正管理 → 不要な在庫を削減し、資金の流動性を確保する

✅ コスト削減と固定費の見直し → 必要のない経費を削減し、利益率を向上させる

📈 ROE・ROA向上のための資本戦略

ROE(自己資本利益率)やROA(総資産利益率)は、企業の収益性と財務の効率性を示す重要な指標である。

これらの数値を改善することで、企業価値が向上し、投資家や金融機関からの評価も高まる。

1️⃣ ROE・ROAの計算方法

- ROE = 当期純利益 ÷ 自己資本 × 100(%)

- ROA = 当期純利益 ÷ 総資産 × 100(%)

2️⃣ ROE・ROAを向上させる方法

📌 借入金の適正化 → 不要な負債を減らし、自己資本比率を適正に保つ

📌 利益率の向上 → 売上高に対するコストを削減し、純利益を増加させる

📌 資産の効率的活用 → 設備投資の最適化、不要な資産の売却を進める

🔍 まとめ:持続的成長のための財務戦略とは?

地方企業が成長を続けるためには、キャッシュフローの管理、経営戦略と財務戦略の統合、ROE・ROAの向上、リスクマネジメントの強化が欠かせない。

特に、デジタル技術を活用した財務管理を進めることで、競争力を向上させることができる。

📢 企業の成長フェーズに応じた適切な財務戦略を策定し、持続可能な経営を実現しよう! 🚀

💰 第3章:地方大企業のための最適な資金調達戦略

🎯 地方企業の資金調達の重要性と課題

地方の大企業が事業拡大や設備投資を行うためには、適切な資金調達戦略が不可欠です。

しかし、都市部の企業と比べると、資金調達の選択肢が限られ、金融機関や投資家とのネットワークも不足しがちです。

そのため、企業ごとの経営環境に適した資金調達の手法を選択し、長期的な財務計画と連携させることが重要になります。

地方企業にとって、資金調達の工夫が成長戦略の鍵を握るのです。

📌 地方企業が直面する主な資金調達の課題

✅ 銀行融資に依存しがち – 地方銀行や信用金庫の融資枠が限られる

✅ 投資家との接点が少ない – ベンチャーキャピタルやエンジェル投資家が都市部ほど多くない

✅ 補助金・助成金の獲得が難しい – 申請プロセスが煩雑で、採択までの期間が長い

ポイント: 資金調達戦略を多様化し、銀行融資に頼らず、補助金・社債・クラウドファンディングなどの新しい手法を活用することが成長の鍵となります!

📊 地方企業に適した資金調達手法の選定

地方企業の資金調達にはさまざまな手法があります。

それぞれにメリットとデメリットがあり、企業の財務状況や経営戦略に応じて最適な方法を選択する必要があります。

1️⃣ 主な資金調達手法の比較

| 資金調達手法 | メリット | デメリット |

|---|---|---|

| 銀行融資 | 低金利で安定した資金を確保できる | 融資審査が厳しく、担保が必要 |

| 社債発行 | 大規模な資金を調達できる | 信用力が求められ、発行コストが高い |

| クラウドファンディング | 地域の支援者と直接つながれる | 一定のマーケティングが必要 |

| 補助金・助成金 | 返済不要の資金を得られる | 申請が煩雑で、採択されるまで時間がかかる |

2️⃣ 資金調達の最適化戦略

✅ 銀行融資+社債発行の組み合わせ – 企業の財務基盤を強化し、長期的な安定性を確保

✅ クラウドファンディングの活用 – 地域の支援者を巻き込み、資金調達とマーケティングを同時に実施

✅ 補助金・助成金の積極活用 – DX投資や設備投資の初期コストを軽減

🏦 地銀・信金との関係強化による資金調達

地方企業にとって、地元の金融機関(地方銀行・信用金庫)との関係は極めて重要です。

都市部のメガバンクとは異なり、地域金融機関は地元企業の特性を理解し、長期的な視点で融資を行う傾向があります。

1️⃣ 地方金融機関との関係強化のポイント

- 定期的な情報共有 – 財務状況や成長戦略を定期的に報告し、信頼関係を構築

- 複数の金融機関と取引 – 単一の銀行に依存せず、選択肢を広げる

- 地域特化型融資制度の活用 – 地方自治体や金融機関の特別融資制度を活用

2️⃣ 地銀・信金を活用するメリット

📌 審査の柔軟性 – 企業の将来性を評価し、比較的柔軟な融資判断が可能

📌 地域密着型の支援 – 地元の産業支援策や経営アドバイスを受けやすい

💡 クラウドファンディングと社債の活用

近年、クラウドファンディングや社債発行が地方企業の新たな資金調達手段として注目されています。

1️⃣ クラウドファンディングのメリット

- 地域の支援者との関係強化 – 地元の消費者や投資家と直接つながる

- 資金調達とマーケティングを同時に実施 – 支援者とのコミュニケーションを通じてブランド価値を向上

2️⃣ 社債発行の活用

社債発行は、信用力のある企業が大規模な資金を調達する際に有効です。

しかし、発行コストや管理コストがかかるため、財務基盤が安定している企業に適しています。

🏗 補助金・助成金・税制優遇を活かした財務計画

地方企業は、政府や自治体が提供する補助金・助成金を活用することで、資金調達の負担を軽減できます。

特に、DX投資や環境対策などの特定の分野では、税制優遇措置が適用されるため、積極的に活用すべきです。

1️⃣ 補助金・助成金を活用するポイント

- 申請タイミングを把握 – 公募時期を確認し、適切なタイミングで申請

- 対象事業の要件を確認 – 事業計画が補助金の対象に適合するか精査

- 専門家のアドバイスを受ける – 申請には専門知識が必要なため、専門家のサポートを活用

📈 まとめ:資金調達戦略を多様化し、競争力を強化する

地方企業にとって、資金調達戦略の多様化は、持続的な成長を実現するための重要な要素です。

銀行融資だけに依存するのではなく、クラウドファンディング・社債発行・補助金活用・DX投資といった方法を組み合わせることで、資金調達の選択肢を広げられます。

📢 資金調達の柔軟性を高めることで、競争力を強化し、成長を持続させましょう! 🚀

🚀 第4章:成長を加速させる投資戦略と資本効率の最適化

🎯 成長戦略の重要性と投資判断の基準

企業が持続的に成長するためには、適切な投資戦略と資本の効率的な活用が不可欠です。

特に地方の大企業にとって、限られたリソースの中で最適な投資判断を行うことが求められます。

📌 成長を促進する投資の主なポイント

✅ 収益性の高い事業領域に集中 – 長期的に安定した利益を確保

✅ ROI(投資対効果)を徹底分析 – 無駄な投資を削減し、効率的な成長へ

✅ デジタル技術を活用した業務効率化 – AI・DXを導入し、生産性を向上

ポイント: 短期的な利益ではなく、長期的な視点で成長を見据えた投資戦略を策定することが重要です!

📊 収益性の高い投資先の選定基準

成長を持続するためには、利益を最大化できる投資先を慎重に選定する必要があります。

闇雲に設備投資を行うのではなく、投資によるリターンを定量的に評価することが不可欠です。

1️⃣ 投資判断のためのKPI(重要業績指標)

| 投資先 | 成功のポイント | 測定基準(KPI) |

|---|---|---|

| 設備投資 | 生産性向上・コスト削減 | 生産効率向上率・メンテナンスコスト削減率 |

| 人材投資 | 高度人材の確保・スキル向上 | 離職率・研修受講率・従業員満足度 |

| DX・AI活用 | データ活用による効率化 | 業務自動化率・ITコスト削減効果 |

| M&A・事業提携 | 市場拡大・競争力強化 | 売上増加率・市場シェアの変化 |

2️⃣ ROI分析による投資優先度の決定

📌 投資のリターンを数値化 – 数年間の利益を計算し、投資効果をシミュレーション

📌 短期ROIと長期ROIのバランスを考慮 – 早期回収可能な投資と、中長期の戦略投資を分ける

🏗 設備投資・人材投資のROI分析

設備投資や人材投資は、企業の競争力を強化するために不可欠な要素です。

しかし、地方企業の場合、都市部と異なり市場規模が限定されているため、ROIの高い投資を優先することが重要です。

1️⃣ 設備投資の最適化戦略

✅ 生産性向上を重視 – 最新技術を導入し、コスト削減と品質向上を実現

✅ リース・レンタルの活用 – 初期投資の負担を軽減し、資金繰りを安定化

2️⃣ 人材投資のROI向上策

📌 研修プログラムの充実 – 社員のスキルアップによる生産性向上

📌 働きやすい環境の整備 – 従業員の定着率を向上させ、長期的な人材確保

🤖 DX・AI活用による財務効率の向上

DX(デジタルトランスフォーメーション)とAIの活用は、地方企業の成長を加速させる大きなチャンスです!

特に、DXを活用すれば、限られた人員でも効率的な業務運営が可能になります。

1️⃣ DX投資の具体例

✅ AIを活用した需要予測 – 在庫管理を最適化し、コスト削減

✅ クラウド財務管理システムの導入 – 資金繰りをリアルタイムで管理

🔄 M&A・事業提携における財務戦略

地方企業が成長を続けるためには、M&A(合併・買収)や事業提携といった選択肢も重要です。

特に、地元企業同士の連携によって、市場の拡大やシナジー効果を生み出すことが可能になります。

1️⃣ M&A戦略のポイント

📌 地域内の競合を吸収し、シェアを拡大

📌 異業種と提携し、新たなビジネスモデルを構築

🌿 持続可能な経営のためのESG投資

ESG(環境・社会・ガバナンス)投資は、企業の持続可能性を高めるために欠かせない要素です!

環境対策や社会貢献を進めることで、企業ブランドを向上させ、顧客や投資家の信頼を獲得できます。

1️⃣ ESG投資の事例

✅ 再生可能エネルギー導入 – CO₂削減とコスト削減を両立

✅ 環境配慮型製品の開発 – 新市場を開拓し、売上拡大

📈 まとめ:ROI最大化による持続的な成長戦略

企業が成長を加速させるためには、設備投資・人材投資・DX投資・M&A・ESG投資など、多角的な視点が必要です。

ROIを最大化し、資本効率を向上させることで、持続可能な経営が実現できます。

📢 投資戦略と財務戦略を統合し、企業の競争力を高めましょう! 🚀

📊 第5章:財務データの活用と管理体制の強化

🎯 財務データの重要性と経営への影響

企業が持続的に成長するためには、正確な財務データの収集・分析が不可欠です。

財務データを適切に活用することで、経営判断の精度が向上し、資本効率を高めることができます。

📌 財務データ活用の主なポイント

✅ 売上・利益の推移を可視化し、成長戦略を最適化

✅ キャッシュフロー管理を強化し、資金繰りの安定性を確保

✅ コスト構造を分析し、利益率を向上させる

ポイント: 財務データを活用することで、迅速な意思決定と戦略的な経営が可能になります!

📈 経営判断に活かす財務データ分析

財務データを分析することで、企業の経営戦略の精度が向上します。

例えば、売上の推移や利益率の変動を詳細に分析することで、市場の変化に対応しやすくなります。

1️⃣ 財務データ分析の主な手法

| 手法 | 内容 | 活用例 |

|---|---|---|

| トレンド分析 | 売上や利益の長期的な推移を分析 | 季節変動や市場の成長率を把握 |

| キャッシュフロー分析 | 企業の資金の流れを詳細に管理 | 資金ショートを防ぎ、健全な財務運営 |

| コスト分析 | 各コストの構成と削減ポイントを特定 | 不要な支出を削減し、利益率向上 |

| シナリオ分析 | 複数の経済状況を想定し、対策を策定 | 金利上昇・原材料価格の変動に備える |

2️⃣ 経営判断に直結するデータ活用

📌 売上低下の原因を特定し、新たなマーケティング施策を立案

📌 利益率の変動を監視し、コスト最適化を推進

🎯 KPI設定とPDCAサイクルの構築

財務データを活用するためには、適切なKPI(重要業績評価指標)を設定し、PDCAサイクルを回すことが重要です。

KPIを定めることで、企業の成長を定量的に評価することが可能になります。

1️⃣ 業種別のKPI設定例

✅ 小売業 – 客単価・回転率を重視

✅ 製造業 – 生産稼働率・不良率を分析

✅ サービス業 – 顧客リピート率・LTV(顧客生涯価値)を計測

2️⃣ PDCAサイクルの活用

📌 売上成長率が低下した場合、マーケティング施策を見直す

📌 コスト削減施策の効果をモニタリングし、改善点を特定

🏦 CFOと経営陣の役割分担

企業が財務データを適切に活用するためには、CFO(最高財務責任者)と経営陣の役割分担を明確にすることが重要です。

1️⃣ CFOの役割

✅ 財務戦略の策定と実行を担当

✅ 資金調達や投資判断を管理

✅ キャッシュフローの最適化を行う

2️⃣ 経営陣の役割

📌 財務データを活用し、経営戦略を策定

📌 KPIをもとに意思決定を迅速化

📊 データドリブン経営と財務システムの導入

近年、データドリブン経営が注目され、企業の成長には財務データの活用が不可欠となっています。

特に、クラウドベースの財務システムを導入することで、リアルタイムでのデータ分析が可能となります。

1️⃣ 財務システムのメリット

✅ 経営の透明性を向上 – 財務報告の信頼性を強化

✅ リアルタイム分析 – 遅滞なく意思決定を行う

✅ 業務効率化 – 手作業を削減し、人的ミスを防止

🔎 BIツールを活用したリアルタイム財務管理

BI(ビジネスインテリジェンス)ツールを活用することで、財務データの可視化と分析が容易になります。

1️⃣ BIツールの活用例

✅ ダッシュボード機能で、売上・利益の推移をリアルタイムで把握

✅ 異常値を早期に発見し、迅速な対応が可能

📈 まとめ:データドリブン経営の実現で資本効率を最大化

企業が成長を加速させるためには、適切なKPI設定・BIツールの導入・CFOの役割明確化などが重要です。

データドリブン経営を推進し、財務戦略を強化することで、企業の競争力を向上させることができます。

📢 財務データの活用を進め、持続的な成長を実現しましょう! 🚀

🔥 第6章:財務リスク管理と危機対応の実践

🎯 財務リスクの本質とその影響

企業経営において、財務リスクの管理は極めて重要な課題です。

市場の変動や予測不能な経済環境の変化に対応するためには、事前にリスクを特定し、適切な対策を講じることが求められます。

📌 財務リスクの主な種類

✅ 市場リスク(金利・為替・原材料価格の変動)

✅ 信用リスク(取引先の倒産・支払い遅延)

✅ 流動性リスク(資金繰りの悪化)

✅ オペレーショナルリスク(会計ミス・システム障害)

ポイント: 企業の安定経営のためには、これらのリスクを事前に把握し、戦略的に管理することが不可欠です!

🔍 経営環境の変化に対応するリスクマネジメント

企業の経営環境は常に変化しています。

特に、地方企業は都市部と比べて市場の規模が限られ、競争の激化や市場縮小といった特有のリスクが存在します。

1️⃣ 市場リスクへの対応策

📌 為替リスク対策 – 為替予約契約を活用し、為替変動の影響を抑える

📌 金利変動対策 – 変動金利から固定金利へシフトし、リスクを低減

2️⃣ 地方企業の特有リスクと対応策

✅ 新規市場の開拓 – 地域外への販路拡大やEC事業への参入

✅ ビジネスモデルの転換 – 付加価値の高い商品・サービスへのシフト

💰 債務超過・資金ショートを防ぐリスクヘッジ

企業が持続的に成長するためには、健全な財務基盤を維持することが不可欠です。

資金繰りの悪化による債務超過や資金ショートを防ぐためには、キャッシュフロー管理を徹底し、適切な資金調達戦略を策定することが重要です。

1️⃣ 資金ショートを回避する方法

✅ 短期資金の確保 – 銀行融資や社債発行を活用し、流動性を維持

✅ 内部留保の適正化 – 事業投資とリスク対応のバランスを取る

2️⃣ 流動性リスク管理のポイント

📌 複数の資金調達ルートを確保 – 銀行融資・クラウドファンディングなどの多様化

📌 売掛金管理の強化 – 取引先の信用調査を行い、未回収リスクを低減

📜 BCP(事業継続計画)と財務管理の連携

近年、企業に求められるリスク管理の一環として、BCP(事業継続計画)の重要性が高まっています。

特に、災害やパンデミックなどの不測の事態に備え、財務管理と連携した対応策を整備することが求められます。

1️⃣ BCPと財務管理の統合

✅ 緊急時の資金計画 – 予備資金を確保し、運転資金を安定化

✅ バックアップ拠点の確保 – 事業継続のための代替生産ラインを用意

2️⃣ BCPの実行例

📌 災害時における迅速な資金調達手段の確保

📌 社員の安全確保とITシステムのバックアップの整備

📈 インフレ・金利変動への適応戦略

インフレや金利の変動は、企業の財務状況に大きな影響を与えます。

特に、借入金を活用している企業にとっては、金利上昇による負担増を避けるための戦略が必要となります。

1️⃣ インフレリスクへの対応策

✅ コストの価格転嫁 – 仕入価格の上昇を適切に販売価格へ反映

✅ ヘッジ取引の活用 – 先物取引やデリバティブを活用し、コスト変動を抑制

2️⃣ 金利リスク対策

📌 固定金利への切り替えで、金利上昇の影響を最小限に抑える

📌 長期借入を活用し、安定した資金繰りを確保

🤖 AIを活用した財務リスク予測の最前線

最新のリスクマネジメント手法として、「AIを活用した財務リスク予測」が注目されています。

AIを導入することで、財務データをリアルタイムで分析し、将来的な市場変動や資金繰りリスクを事前に予測することが可能となります。

1️⃣ AI財務管理のメリット

✅ 異常値を検出し、早期リスク対応が可能

✅ 機械学習を活用した高精度な財務分析

2️⃣ AI活用の成功事例

📌 売上低迷の兆候をAIが予測し、早期マーケティング施策を実施

📌 資金繰りの危機を事前に察知し、銀行との交渉を迅速化

📊 まとめ:財務リスク管理の強化で企業の安定成長を実現

企業が持続的に成長するためには、財務リスクを適切に管理し、迅速な危機対応を行うことが不可欠です。

最新のリスクマネジメント手法を取り入れ、変化に強い経営体制を構築しましょう! 🚀

📢 適切なリスクヘッジ戦略を実行し、企業の安定成長を実現しましょう! 💡

💰 第7章:地方企業の競争力を高めるコストマネジメント

🎯 コストマネジメントの重要性と成功のカギ

企業の持続的成長には、収益を最大化するためのコストマネジメントが欠かせません。

特に地方企業においては、限られた市場規模の中で利益を確保するために、効果的なコスト管理が求められます。

📌 コストマネジメントの基本ポイント

✅ 価値を生まない支出の削減(無駄な経費をカット)

✅ 生産性の向上(デジタル化や自動化の推進)

✅ 持続可能なコスト管理(長期視点での最適化)

ポイント: コスト削減は単なる経費カットではなく、競争力強化のための戦略的な取り組みです!

💼 事業収益性を向上させるコスト削減戦略

コスト削減には、ただ支出を減らすだけでなく、企業の成長に貢献する施策を組み込むことが重要です。

例えば、原材料の仕入れ価格を最適化することで、製品の競争力を維持しながらコストを抑えることが可能です。

1️⃣ 戦略的コスト削減の具体策

✅ サプライヤーとの交渉を強化し、安定した仕入れ価格を確保

✅ 業務の標準化・効率化を図り、無駄なコストを削減

2️⃣ サプライヤーとの関係強化によるコスト削減

📌 長期契約の締結で、安定した価格で仕入れる

📌 共同購買の活用で、規模の経済を活かしてコストダウン

🚛 物流・サプライチェーンの最適化

物流は企業のコストに大きく影響します。

特に地方企業では、輸送コストが事業収益に直接関わるため、物流の最適化は重要な課題です。

1️⃣ 物流最適化の具体策

✅ 配送ルートの見直しで輸送コストを削減

✅ 共同配送を活用し、コスト負担を軽減

2️⃣ サプライチェーン管理の強化

📌 仕入れ先との調整で原材料費の削減

📌 適正在庫管理で、保管コストを最小化

💻 デジタル化による間接コストの削減

デジタル技術を活用すれば、間接コストを大幅に削減できます。

例えば、クラウドシステムの導入で財務管理の効率が向上し、事務コストを抑えられます。

1️⃣ IT活用による業務効率化

✅ ERP(統合基幹業務システム)で業務を一元化

✅ データ分析ツールで売上・コストの傾向をリアルタイム把握

2️⃣ ペーパーレス化・オンライン業務の導入

📌 クラウドツールの活用で紙の使用を削減し、コストカット

📌 リモートワークの導入で、オフィススペースの最適化

🏢 労務費・固定費の最適配分と改善策

労務費は企業の支出の中で大きな割合を占めるコストです。

そのため、適切な人員配置や柔軟な働き方の導入が重要になります。

1️⃣ 労務費最適化の具体策

✅ フレックスタイム制の導入で労働生産性を向上

✅ 業務のアウトソーシング活用で、人件費を抑制

2️⃣ 固定費削減のポイント

📌 エネルギーコストの見直しで、光熱費の削減

📌 オフィススペースの最適化で、無駄な賃貸費用を削減

📊 コスト削減のためのKPI設定

コスト削減の効果を最大限に引き出すためには、KPI(主要業績評価指標)を設定することが重要です。

KPIを設定することで、どのコスト削減施策がどれほどの成果を上げているかを可視化し、継続的な改善を行うことができます。

📌 固定費削減率:前年と比較して、固定費がどれだけ削減されたかを測定する。

📌 生産性向上率:業務時間あたりの生産量がどれだけ向上したかを評価する。

📌 サプライチェーンコスト削減率:仕入れや物流コストの変化を分析し、どの改善策が有効だったかを測定する。

📖 コスト削減の成功事例

事例①:製造業のサプライチェーン最適化

ある地方の製造業では、仕入れルートの見直しと地元サプライヤーとの協業により、原材料コストを20%削減することに成功しました。

これにより、製品の価格競争力が高まり、新規顧客の獲得にもつながりました。

事例②:デジタルツール導入による間接コスト削減

別の企業では、AIを活用した需要予測システムを導入し、過剰在庫を削減。

その結果、保管コストを30%削減し、資金の流動性を向上させることができました。

🔎 まとめ:戦略的コストマネジメントで地方企業の競争力を強化

地方企業が競争力を高めるためには、単なるコスト削減ではなく、長期的な視点での戦略的なコスト管理が必要です。

物流最適化・デジタル化・人件費管理の改善などを組み合わせることで、持続可能な成長を実現できます。

📢 戦略的なコストマネジメントを実行し、企業の利益を最大化しましょう! 🚀

🚀 第8章:成長を続けるための財務戦略のアップデート

🎯 企業の持続的成長には財務戦略のアップデートが必須!

企業が持続的に成長するためには、財務戦略の継続的な見直しとアップデートが不可欠です。

市場環境や経済状況が急速に変化する中で、競争力を維持し、発展を続けるためには、柔軟な財務戦略の調整が求められます。

📌 財務戦略を進化させるための基本ポイント

✅ 企業の成長フェーズに応じた財務方針の最適化

✅ 最新の金融トレンドを取り入れた資金計画

✅ デジタル技術を活用した財務管理の効率化

ポイント: 財務戦略の見直しは、企業の将来を左右する重要な要素!時代の変化に合わせて柔軟に対応しましょう!

🔄 財務戦略を継続的に見直すポイント

企業の成長フェーズごとに、適切な財務戦略を策定し、状況に応じた柔軟な調整を行うことが不可欠です。

1️⃣ 創業期の財務戦略

✅ 資金調達手法の多様化(エンジェル投資・クラウドファンディングの活用)

✅ キャッシュフローを重視し、健全な財務基盤を確立する

2️⃣ 成長期の財務戦略

📌 事業拡大に向けた資金計画の策定

📌 設備投資のROI(投資対効果)を評価し、適正な資金配分を行う

3️⃣ 成熟期の財務戦略

📌 M&A戦略の活用による事業拡大

📌 利益還元と内部留保のバランスを見直し、資本構成を最適化

📊 最新の財務トレンドと市場動向のキャッチアップ

企業が安定的に成長するためには、最新の財務トレンドを常に把握し、適切な経営判断を行うことが不可欠です。

1️⃣ 金融市場の変化に対応

✅ 金利政策の変動に応じた資金調達戦略の見直し

✅ インフレや景気動向を考慮し、財務リスクを最小限に抑える

2️⃣ 新たな資金調達手法の活用

📌 クラウドファンディングやフィンテックを活用し、多様な資金調達ルートを確保

📌 デジタル通貨やブロックチェーン技術を活かした新たな資金管理方法を導入

🌍 地域経済と連携した成長戦略

地方企業にとって、地域経済との連携は持続的な成長を実現するための大きなポイントとなります。

1️⃣ 地域の金融機関との関係強化

✅ 地銀や信用金庫と連携し、長期的な資金調達の基盤を確立

✅ 地域の補助金・助成金制度を活用し、新規事業の財務負担を軽減

2️⃣ 地元企業とのネットワーク強化

📌 サプライチェーンの強化により、コスト削減と安定した供給を確保

📌 地域経済の発展に貢献しながら、事業の成長機会を創出

✈️ 海外展開を視野に入れた財務計画

企業の成長を加速させるためには、国内市場だけでなく、海外市場への進出も視野に入れることが重要です。

1️⃣ 海外市場進出の財務リスク管理

✅ 為替リスクに対応した資金管理の導入

✅ 海外拠点設立に伴うコストと税制の最適化

2️⃣ グローバル戦略を支える財務フレームワーク

📌 現地法人の設立に伴う財務体制の整備

📌 国際金融市場を活用した資金調達戦略の策定

🤖 AI・DXを活用した財務管理の効率化

近年、AI(人工知能)やDX(デジタルトランスフォーメーション)を活用した財務管理の最適化が進んでいます。

1️⃣ AIによる予測分析の活用

✅ キャッシュフロー予測の精度向上

✅ AIを活用したリスク管理の自動化

2️⃣ ブロックチェーンを活用した財務透明性の向上

📌 資金の流れをリアルタイムで管理し、不正リスクを低減

📌 スマートコントラクトを活用し、支払いプロセスの効率化

🔎 まとめ:未来に向けた財務戦略の重要性

企業が持続的に成長するためには、財務戦略を常に最新の状態に保ち、市場環境の変化に適応することが不可欠です。

✅ デジタル技術を活用し、財務管理の効率化を推進

✅ 地域経済やグローバル市場との連携を強化

✅ キャッシュフロー管理と資本構成の最適化を継続的に実施

📢 時代に合った財務戦略を実行し、未来の成長を確実なものにしましょう! 🚀

よくある質問

気になるポイントをまとめました。ぜひ参考にしてください。

- 地方企業の財務戦略を立てる際に最も重要なポイントは何ですか?

-

地方企業が財務戦略を立てる際に最も重要なのは、「資金調達の多様化」「キャッシュフロー管理」「デジタル化の活用」の3つです。

都市部と比較して選択肢が限られるため、銀行融資だけでなく、補助金・社債・クラウドファンディングを活用し、長期的な資金計画を策定することが重要です。 - 財務計画の成功のために必要なデータ管理とは?

-

財務計画の成功には、リアルタイムのデータ管理が不可欠です。

キャッシュフロー・利益率・ROI(投資対効果)などのKPIを定期的にモニタリングし、AIやクラウド財務管理ツールを活用することで、データの正確性と迅速な経営判断を可能にします。 - 地方企業にとって最適な資金調達方法は何ですか?

-

企業の成長フェーズによって異なりますが、一般的には以下の方法が有効です。

- 創業期:クラウドファンディング、補助金活用

- 成長期:銀行融資、社債発行、ベンチャーキャピタル

- 成長期:銀行融資、社債発行、ベンチャーキャピタル

- 再成長期:新規投資とリスク分散を両立したファンド調達

- 財務リスクを最小限に抑えるための具体的な対策は?

-

財務リスクを抑えるためには、「キャッシュフローの安定化」「分散投資」「リスクヘッジ」が鍵となります。

特に、以下のポイントを意識すると効果的です。

✅ 売掛金の早期回収と在庫管理の最適化

✅ 固定費を抑えつつ、成長投資を段階的に進める

✅ 為替リスクや金利変動を想定したリスク管理計画の策定 - DX(デジタルトランスフォーメーション)が財務戦略に与える影響とは?

-

DXの導入により、財務戦略の精度とスピードが向上します。

AIによるデータ分析、クラウド会計の活用、リアルタイムのキャッシュフロー管理が可能になり、意思決定の迅速化が期待できます。

また、紙ベースの管理から脱却し、業務効率を向上させることで、コスト削減と財務健全性の強化につながります。 - 財務戦略と経営戦略を連携させるにはどうすればいいですか?

-

財務戦略と経営戦略を連携させるには、以下の3つのポイントを押さえることが重要です。

✅ 短期・長期の経営目標を明確化し、財務戦略と統合する

✅ ROIを指標に、利益を最大化する投資判断を行う

✅ 経営陣と財務部門が連携し、継続的なPDCAサイクルを回す - M&Aを活用した成長戦略を成功させるためのポイントは?

-

M&Aを活用する際は、以下の3つのポイントが重要です。

✅ 買収対象企業の財務デューデリジェンスを徹底する

✅ M&A後の統合プロセス(PMI)を計画的に進める

✅ シナジー効果を最大化するための明確な戦略を策定する

特に、地方企業がM&Aを行う場合、事業承継の視点も加味し、長期的な成長を見据えた計画を立てることが成功の鍵となります。 - 財務計画のPDCAサイクルを効果的に回す方法は?

-

財務計画のPDCAサイクル(Plan-Do-Check-Act)を効果的に回すには、データの可視化と定期的な見直しが不可欠です。

✅ 計画(Plan):市場動向を分析し、戦略的な財務目標を設定

✅ 実行(Do):資金調達・投資計画を実行し、財務データを記録

✅ 評価(Check):KPI(利益率・キャッシュフローなど)をもとに効果を測定

✅ 改善(Act):課題を特定し、次のアクションプランを調整

🏆 全体のまとめ:地方大企業の持続的成長を支える財務戦略

🌟 地方企業の持続的成長には財務戦略が不可欠!

地方企業が成長を続け、競争力を高めるためには、適切な財務戦略の策定と継続的な見直しが欠かせません。

本書では、財務戦略を強化するための多くのポイントを紹介しました。ここで、各章で学んだ重要なポイントを振り返り、企業の成長に必要なアクションを整理します。

📌 持続可能な財務戦略の基本ポイント

✅ 地域経済との連携による成長戦略

✅ 資金調達・投資計画の最適化

✅ リスクマネジメントとコスト管理の強化

ポイント: 適切な財務戦略を実行することで、地方企業はより安定的かつ成長性のある経営を実現できます! 🚀

💡 地方大企業の財務課題と解決策

地方企業が直面する主な財務課題には、以下のようなものがあります。

しかし、適切な対応策を講じることで、これらの課題を克服し、持続的成長を実現できます。

1️⃣ 主な財務課題

✅ 都市部企業との競争による市場圧力

✅ 資金調達の難しさ(地方銀行・信金との連携不足)

✅ デジタル化の遅れによる業務効率の低下

2️⃣ 解決策

📌 地銀・信用金庫との関係を強化し、安定した資金調達基盤を構築

📌 補助金・助成金を活用し、財務負担を軽減

📌 デジタル化を推進し、業務効率を向上

📊 持続的成長を実現するための財務戦略

企業の成長フェーズごとに、適切な財務戦略を選択することが重要です。

特に、経営戦略と財務戦略を一体化させることで、キャッシュフロー経営や資本効率の向上が可能となります。

1️⃣ 財務戦略のカギ

✅ ROE・ROAを向上させ、財務の健全性を確保

✅ 企業成長に合わせた適切な資本戦略を構築

2️⃣ キャッシュフロー最適化のポイント

📌 投資と運転資金のバランスを適切に管理

📌 収益性向上とコスト削減の両立

💰 最適な資金調達戦略と投資の最適化

地方企業に適した資金調達手法として、以下のような方法が考えられます。

1️⃣ 効果的な資金調達戦略

✅ 地銀・信用金庫との関係強化

✅ クラウドファンディング・社債の活用

✅ 補助金・助成金・税制優遇の活用

2️⃣ 投資最適化のポイント

📌 設備投資・人材投資のROI分析を徹底

📌 DX・AIを活用し、財務効率を向上

📌 M&A・事業提携を活用し、成長戦略を推進

🔄 財務リスク管理とコストマネジメントの強化

企業の成長には、リスクマネジメントとコスト管理が不可欠です。

1️⃣ 財務リスク管理

✅ 資金ショートを防ぐためのリスクヘッジ

✅ 事業継続計画(BCP)と財務管理の連携

2️⃣ コストマネジメント

📌 物流・サプライチェーンの最適化によるコスト削減

📌 デジタル化による間接コストの削減

🌍 財務戦略のアップデートと未来への適応

市場環境の変化に適応し、財務戦略を常にアップデートすることで、企業は成長を続けることができます。

最新の技術や経済動向を活用しながら、柔軟な財務計画を策定しましょう。

1️⃣ 最新の財務技術を活用

✅ AI・ブロックチェーンを活用した財務管理の効率化

✅ デジタルツールを導入し、リアルタイム財務管理を実現

2️⃣ 海外展開を視野に入れた財務計画

📌 為替リスク管理の強化とグローバル財務戦略の構築

📌 海外市場での資金調達と投資戦略の最適化

🎯 今後の展望:地方企業が未来に向けて取り組むべき財務戦略

地方企業が持続的な成長を遂げるためには、財務戦略の柔軟性を高め、変化する市場環境に適応する必要があります。

📌 デジタル技術を活用し、経営の効率化を進める

📌 地域経済と連携し、資金調達と投資戦略を最適化する

📌 グローバル市場に向けた財務戦略を構築し、新たな成長機会を創出

📢 財務戦略を進化させ、企業の未来を切り拓きましょう! 🚀

コメント