hanamori

hanamori―――――――――――――――――――――

はじめに― 「変化の中で何を選ぶか」を決めるためのガイド 🧭

―――――――――――――――――――――

フィンテックは、もはや 「金融サービスのIT化」 というレベルを大きく超えています。

AI・生成AI(LLM/LLMO)・ブロックチェーン・クラウド・API連携・Web3 が組み合わさり、銀行や証券、保険といった金融サービスだけでなく、お金のインフラ・ビジネスモデル・働き方・キャリア までも、丸ごと作り替えつつあります。💻💱

しかし、その一方で、現場にはこんな声も根強く残っています。

「AIやDXが大事なのは分かるけれど、正直どこから手をつければいいのか分からない…」

「フィンテックって言葉が難しくて、自分には関係ない世界に思えてしまう…」

日々の業務に追われる中で、新しいキーワードばかりが増えていくのに、自分だけ取り残されているような感覚 を覚えている方も多いはずです。技術が高度になればなるほど、それをきちんと理解しきれず、どこか 「よく分からないもの」 に感じてしまう人が増え、結果として 情報格差や “取り残される不安” も大きくなっています。📉

とくに、金融業界・フィンテック企業・中小企業・自治体の現場では、

- 目の前の業務に追われて 勉強する時間がとれない

- ベンダーやコンサルから説明を受けても、専門用語が多すぎて腹落ちしない

- 「AI」「DX」「デジタル庁」「Web3」などの言葉が飛び交う一方で、自分の仕事とどうつながるのかイメージできない

といった “モヤモヤ” が、静かに、しかし確実に積み上がっているのではないでしょうか。

そんな状況の中で、「分からないから何もしない」 を選んでしまうと、数年後に振り返ったとき、

「気づいたら、顧客との接点も、業務のやり方も、競合他社に大きく差をつけられていた」

ということにもなりかねません。

この本は、そうした 不安やモヤモヤを前提 にしながら、次のようなテーマを、できるだけ やさしい言葉で・現場で使える形で 整理したガイドです。📚✨

- フィンテックとは何か

┗ 単なる IT 化やキャッシュレスの話ではなく、「金融の当たり前」をどう作り替える動きなのか - AIや生成AI(ChatGPT などのLLM/LLMO)が、金融のどこをどう変えているのか

┗ 与信・不正検知・カスタマーサポート・レポート作成など、具体的な業務レベルでの変化 - 中小企業・自治体・金融機関の現場は、何からどう始めればいいのか

┗ SaaS・クラウド・API・補助金・レガシーシステムの壁など、実務でつまずきやすいポイント - 個人としてどんなスキルや学び方が必要なのか

┗ 「AIエンジニアになる」以前に、現場のビジネスパーソンが押さえておくべきリテラシーとリスキリングの方向性

ポイント: 本書は、フィンテックやAIの専門家になるための教科書ではなく、「分からない」「時間がない」と感じている現場の人が、“いまの仕事” を続けながら一歩ずつ前に進むための実践ガイド として構成されています。

途中では、AI学習によって仕事のスタイルや評価が変わった三つのリアルな体験談 も紹介します。

地方銀行の法人担当・フィンテック企業のカスタマーサクセス・会計事務所の所長という三人のケースを通じて、

- どの程度のAI知識でも十分に成果につながるのか

- どんな小さな実践から始めれば「変化の手応え」を感じられるのか

- LLM/LLMOや生成AIを、現場の業務にどう組み込んでいったのか

といった、「自分にもできそう」と思えるレベルの具体例 を示していきます。🧑💻

また、本書全体を通じて、SEO や最新のトレンド(金融DX・AI活用・生成AI・Web3 など) も意識しながら、読者が検索でたどり着きやすく、読み進める中で 「今どきのキーワード」と「自分の現場」をつなげて理解できる構成 にしています。

「とりあえず流行りのツールを導入する」のではなく、

- 何のためにフィンテックやAIを使うのか

- どこから始めれば、ムダを減らしつつリスクも抑えられるのか

- 自分のキャリアをどうアップデートしていくのか

という “本質的な問い” に、一緒に向き合っていくための コンパス(🧭)のような存在 になれば幸いです。

このガイドを通して、フィンテックが分からない・忙しくて学べないあなた が、

「自分にもできることがある」「小さくても今日から変えられる一歩がある」

と感じられるような 具体的なヒントと行動のきっかけ を、ぜひ受け取ってください。🌈

生成AIオンライン学習おすすめランキング5選

【PR】オールインワンAIプラットフォーム|【ビットランドAI(BitlandAI)】

オールインワンAIプラットフォーム|【ビットランドAI(BitlandAI)】

】2.jpg)

】2.jpg)

〇 生成AIを一括搭載:文章、画像、音声、動画、データ分析までカバー

〇 日本語に完全対応:翻訳や英語プロンプトの知識が不要

〇 テンプレート活用型UI:300種以上から選ぶだけ、初心者にも優しい

〇 ビジネス特化:SNS運用、マーケ資料、マニュアル、動画制作などに強い

〇 柔軟な料金体系:月額980円〜+必要分だけ使える従量制あり

〇 AIエージェント機能:入力情報に応じて自動で最適な処理を実行

ビットランドAIは、日本語完全対応の国産生成AI統合ツールです。テキスト・画像・音声・動画・データ分析など多様な機能を【1つのサービスで一括利用】でき、プロンプト不要・初心者対応設計が魅力です。300種以上のテンプレートで副業や業務効率化、SNS・マーケティングに幅広く活用でき、月額980円〜で導入も簡単。無料100ポイント付与で気軽に始められる、実践向けAIツールです。

利用形態:完全オンライン(クラウドベース)

対応機能:生成AIチャット、画像生成、音声合成、動画制作、データ分析など

対象者:副業初心者、フリーランス、学生、マーケター、ビジネスパーソンなど

操作性:テンプレート選択式で誰でも簡単に使える設計

利用時間:24時間365日アクセス可能

オールインワンAIプラットフォーム|【ビットランドAI(BitlandAI)】の基本情報

| 運営会社 | 会社名:株式会社ビットランド(BitLand Inc.) 所在地:東京都内(詳細は公式HPに記載) |

|---|---|

| 対応エリア | 全国対応(インターネット接続環境があれば利用可能) |

| サービス提供時間 | 24時間365日稼働/サポートもオンラインで受付 |

| 利用開始までのスピード | 〇 登録から即日利用可(アカウント作成後すぐに使える) 〇 面倒な初期設定なし。ログイン後すぐ実行可能 |

| 土日祝日の利用可否 | 〇 曜日・時間帯に関係なく常時アクセス可能(土日祝も問題なし) |

| 保証・アフターサービス | 〇 チャットサポート常設/マニュアル・Q&A完備 〇 新機能やテンプレートの追加はすべて無償反映 〇 利用者のスキルに応じたガイド・活用事例あり |

| 料金・見積もり | 〇 月額980円〜のサブスク制(ライトプラン) 〇 使った分だけ支払える従量課金制も用意 〇 100ポイント無料付与で試用可能 〇 法人・チーム利用はボリュームディスカウント対応可 |

| 支払い方法 | 〇 クレジットカード対応(VISA/MasterCard/JCBなど) 〇 一括・分割払い可(プランにより選択可) 〇 法人向けに請求書/銀行振込も対応(要問い合わせ) |

| 搭載AI・ツール一覧 | 〇 ChatGPT:テキスト生成・対話AI 〇 DALL·E 3、Midjourney:画像生成 〇 Notion AI:文構成・資料作成補助 〇 音声合成(TTS):ナレーション・説明音声生成 〇 動画生成AI:SNS用ショート動画などを自動作成 〇 分析AI:データ集計・資料自動作成 |

| 利用者の声・導入実績 | 〇 広告代理店、個人クリエイター、副業希望者など幅広く導入中 〇 SNSやYouTubeなどで「副業×AIツール」として話題 〇 利用者の声:「操作が簡単で助かる!」「記事・資料が一瞬で作れる」 |

| 運営体制・学習サポート | 〇 古川渉一監修の信頼ある開発体制 〇 チュートリアル動画、導入ガイド、テンプレ集を提供 〇 いつでもチャットで質問OK。初心者にも丁寧対応 |

| 今後の機能拡張・予定 | 〇 ChatGPT、Claude、Geminiなどの最新モデルに順次対応予定 〇 AI動画編集機能や対話型ライティング支援の拡張を計画中 〇 業種別テンプレート(不動産、医療、教育など)の拡充も進行中 |

| 活用シーン・導入用途 | 〇 SNS投稿動画の台本・字幕・音声制作(TikTok、Instagramなど) 〇 LP、広告文、商品説明、ロゴ生成などのマーケティング支援 〇 マニュアル、議事録、営業資料、社内報などの業務効率化 〇 SEO記事、レビュー、ブログの自動作成・編集サポート 〇 副業用ツールとしてWebライター、SNS運用代行にも最適 〇 「自分の代わりに作業してくれるAI」として幅広く活用可能 |

【PR】AI副業が学べるスクール【SHIFT AI】

AI副業が学べるスクール【SHIFT AI】

〇 実践型のカリキュラム(AIライティング、ノーコード開発 等)

〇 未経験からでもOKなサポート体制

〇 新たな収入源を目指すためのスキル支援

SHIFT AI副業プログラムは、「未経験からでも始められるAI副業」をテーマに、実務スキルと案件獲得を一体で支援するオンライン完結型のキャリアサービスです。

副業初心者にも対応しており、ノーコードツールやAIツールを使った「売れる仕事術」が体系化されています。

サービス名:SHIFT AI 副業プログラム

提供形式:オンライン講座+案件支援

対象者:副業初心者〜中級者、会社員・主婦・フリーランスなど幅広く対応

AI副業が学べるスクール【SHIFT AI】の基本情報

| 運営会社 | 会社名:SHIFT AI 株式会社 所在地:東京都渋谷区 |

|---|---|

| 対応エリア | 日本全国に対応。すべてのサービスはオンライン完結のため、地域を問わず受講・活動が可能です。 |

| サービス提供時間 | 〇 24時間利用可能(オンラインプラットフォーム) 〇 平日夜間や土日中心にイベント開催 |

| 利用開始までのスピード | 1. 公式サイトより無料説明会に申込み 2. 説明会参加後、手続き案内に従って申し込み 3. 手続き完了後、即日利用開始可能 ※特典は説明会参加後のアンケート回答者を対象に配布されます |

| 土日祝日の利用可否 | 〇 土日祝日も学習・サポート可能 |

| 保証・アフターサービス | 〇 会員限定LINEによる個別サポート完備 |

| 料金・見積もり | ※料金については公式サイトをご確認ください。 |

| 支払い方法 | 〇 クレジットカード 〇 銀行振込(プランにより対応) 〇 分割払い可能(条件付き) |

| 搭載AI・ツール一覧 | 〇 ChatGPT 〇 Canva 〇 その他のノーコード・生成AIツール多数 |

| 利用者の声・導入実績 | 〇 副業未経験者がプログラム受講後に初収益を達成した事例あり 〇 SNSやnoteでの受講レビューが豊富 〇 「講師が親切」「内容が実践的」といった声が寄せられています ※すべて個人の感想です。※効果には個人差があります。 ※一例であり、効果を保証するものではございません |

| 運営体制・学習サポート | 〇 現役のAI活用者・ノーコード開発者・Webマーケターが講師 〇 Q&A、個別面談サポートあり 〇 実務での活用を意識した、収益化に向けた支援体制 |

| 活用シーン・導入用途 | 〇 副業を始めたいが何から始めるべきか迷っている人 〇 AIやノーコードを使って副収入を得たい人 〇 自宅や地方で働きながら収入を増やしたい会社員や主婦 〇 フリーランスとして案件受注の幅を広げたい人 |

【PR】最短最速でAIが「使える」自分に。生成AIオンラインスクール【byTech(バイテック)】

最短最速でAIが「使える」自分に。生成AIオンラインスクール【byTech(バイテック)】

〇 初心者対応のオンライン生成AI講座:プロンプトやツール操作を基礎から丁寧に学べる

〇 300以上のレッスンを無制限で学び放題

〇 Claude、Midjourney、ChatGPTなど実務向けAIを網羅

〇 副業・転職・業務効率化に幅広く対応したカリキュラム

〇 無制限チャットサポート:学習中や実務中の不明点にも即対応

byTech生成AIスクールは、初心者でも短期間で生成AIスキルを習得できる。日本語完全対応のオンライン学習サービスです。Claude、ChatGPT、Midjourneyなどの実践ツールを活用し、副業収入の獲得や業務効率化を実現。学習回数・期間無制限の動画+テキスト教材と、無期限・無制限のチャットサポートを通じて、自分のペースで確実にスキルアップ。

利用形態:完全オンライン(動画+テキスト+演習+チャット)

提供機能:生成AI学習、案件相談、副業支援、サポート対応

対象者:副業初心者、社会人、学生、個人事業主、在宅ワーカー

操作性:講義・課題・テンプレート活用で誰でも実践可能

利用可能時間:24時間365日好きな時間に学習OK

【提供コース】

〇 生成AI基礎マスターコース:プロンプト、画像生成、AI理解を基礎から

〇 生成AI副業コース:Claudeや画像生成AIで副業収入を実現

最短最速でAIが「使える」自分に。生成AIオンラインスクール【byTech(バイテック)】の基本情報

| 運営会社 | 会社名:株式会社バイテック(byTech) 所在地:東京都内(詳細は公式サイトに記載) |

|---|---|

| 対応エリア | 全国対応(インターネット接続環境があれば利用可能) |

| サービス提供時間 | 24時間365日稼働/サポートもオンラインで受付 |

| 利用開始までのスピード | 〇 説明会は即日予約OK 〇 申込後すぐに教材利用可能。初期設定不要 |

| 土日祝日の利用可否 | 〇 土日祝日を問わずいつでも学習可能 |

| 保証・アフターサービス | 〇 無期限・無制限のチャットサポート 〇 実務・案件対応の相談もOK 〇 教材アップデートは自動反映&無償提供 |

| 料金・見積もり | 〇 業界最安級の定額制(月額数千円台) 〇 コース追加・更新すべて無料 〇 料金詳細は説明会で案内 |

| 支払い方法 | 〇 クレジットカード(VISA、MasterCard、JCBなど)対応 〇 一括/分割払い対応(詳細は確認) 〇 銀行振込可(法人の場合は請求書払いにも対応) |

| 搭載AI・ツール一覧 | 〇 ChatGPT/Claude/GPTs 〇 Midjourney/Stable Diffusion/DALL·E 3 〇 Notion AI/TTS音声合成/動画生成AI |

| 利用者の声・導入実績 | 〇 広告代理店、個人クリエイター、副業希望者など幅広く導入中 〇 受講生の約85%が初心者スタート 〇 2〜3ヶ月で副業案件を獲得した実績多数 〇 「案件に通用する」「理解が深まる」とSNSでも高評価 |

| 運営体制・学習サポート | 〇 講師はAI実務経験者・現役エンジニア陣 〇 学習進捗・課題・ポートフォリオ作成の相談も対応 〇 初心者への手厚いサポート体制が高評価 |

| 今後の機能拡張・予定 | 〇 ChatGPT、Gemini、Claudeなど最新モデルへ順次対応予定 〇 AI動画編集、AIライティングなど専門コースを強化中 〇 業種・職種別に最適化された学習テンプレートを拡充 |

| 活用シーン・導入用途 | 〇 副業でのブログ記事・SNS運用・ECライティング対応 〇 営業資料・マニュアル・社内ドキュメント作成の自動化 〇 デザインや動画素材生成など、コンテンツ制作の時短化 〇 AI人材としてのキャリアアップ、転職スキル獲得にも最適 〇 在宅ワーク・フリーランス向けの収益化スキル習得 |

📘第1章:フィンテックとは何か? ― 「金融の当たり前」が変わるとき

1-1 フィンテック=金融をデジタル前提で作り直す動き 💻💴

かつて 金融 は、店舗・窓口・紙・ハンコが前提の、いわば 「重くて動かしにくいインフラ」 でした。銀行の営業時間に合わせて窓口に行き、紙の申込書に何度も同じ内容を書き、最後にハンコを押してようやく手続きが完了する――そんな 「時間も手間もかかるお金との付き合い方」 が、長いあいだ当たり前でした。🏦

ところが、インターネット・スマートフォン・クラウド・API連携 といったテクノロジーが一気に普及したことで、金融サービスそのものを「最初からデジタル前提で設計し直す」動き が世界中で広がっています。単に紙をPDFに置き換えるだけではなく、そもそも紙を前提としない申し込みフローや審査プロセス を作る、という発想への転換です。📱

この変化を象徴するキーワードが、まさに FinTech(フィンテック) です。

Finance(金融)+ Technology(テクノロジー) の造語ですが、意味合いは単なる「IT化」や「オンライン化」にとどまりません。

- これまで数日かかっていた手続きが、数分〜即時で完了するスピード ⏱

- 手数料や条件が分かりにくかったサービスが、アプリ上で比較しやすく、透明な形で提示されること 🔍

- 銀行や証券会社の画面だけでなく、ECサイトや会計ソフト、家計簿アプリの裏側に金融機能が自然に組み込まれている状態 🌐

といったように、「早く・安く・分かりやすく・透明な金融体験」 に作り替える動きそのものが、フィンテックなのです。

かつては「金融サービス=銀行・証券・保険会社の専用チャネルで提供されるもの」でしたが、今では アプリやWebサービスの中に金融機能が溶け込み、生活やビジネスの“文脈の中”で自然に使われる 形にシフトしています。たとえば、

- ネットショップの決済画面で、そのまま 分割払い・後払い・小口ローン が選べる

- フリーランス向けの請求アプリから、請求書の発行〜入金確認〜オンライン融資 まで一気通貫で行える

- 交通系IC・スマホ決済アプリで、銀行口座を意識せずに支払い・チャージが完結する

といった体験は、まさに 「金融が前に出てこないフィンテック」 のわかりやすい例です。

「世界各国の中央銀行にとって、フィンテックや金融イノベーションの促進は、重要な優先課題の一つとなっています。」

日本銀行「FinTechセンター」

https://www.boj.or.jp/announcements/release_2016/rel160421a.htm

この日本銀行のコメントにもあるように、フィンテックはもはや一部のスタートアップやIT企業だけのテーマではありません。 中央銀行・監督当局レベルでも、「金融イノベーションをどう支え、どうリスクをコントロールするか」 が重要な政策課題になっています。

私たちの身近なところでも、クラウド会計・キャッシュレス決済・オンライン融資・家計簿アプリ・サブスク課金管理ツール など、数多くのフィンテックサービスがすでに生活やビジネスの裏側で動いています。多くの人はそれを「フィンテックだ」と意識してはいませんが、実際には、

- 毎月のカード明細をアプリで確認する

- スマホのQRコード決済で買い物をする

- 給与明細や交通費精算をクラウド上で完結させる

といった日常の中で、知らないうちにフィンテックの恩恵を受けている のです。💡

ポイント: フィンテックは、「一部のIT企業のバズワード」ではなく、「金融の当たり前」を静かに書き換えているインフラそのもの です。LLM/LLMO や生成AIをはじめとする最新テクノロジーは、その変化をさらに加速させるエンジンだと考えるとイメージしやすくなります。🚀

1-2 伝統的な金融が抱える課題とフィンテックの「必然性」 ⚖️

では、なぜここまで フィンテックが「必然的な流れ」 になっているのでしょうか。その背景には、伝統的な金融ビジネスが抱える構造的な課題 があります。代表的なものを整理すると、次のようになります。

- 低金利環境の長期化:利ザヤが取りにくくなり、従来型の融資ビジネスだけでは収益が確保しづらい 📉

- 人口減少・地方の過疎化:顧客数そのものが減り、地方店舗を維持するコスト負担が大きくなる 🏘

- 店舗維持コスト・人件費の増大:支店・ATM・人海戦術に依存した運営モデルが、コスト面で限界に近づいている 💸

- 紙・ハンコ・FAX 依存の限界:事務作業が煩雑で、人に依存するプロセスが多く、ミスや属人化も起きやすい 📠

こうした要因が重なり、「同じことを、同じやり方で続ける」だけでは、収益も競争力も維持しにくい のが、今の金融業界の現実です。

さらに、ユーザー側の感覚も大きく変わっています。

動画配信・音楽・EC・フードデリバリー・タクシー配車など、あらゆるサービスが アプリ一つで完結することに慣れた世代 にとって、

- 口座開設に紙の申込書と印鑑が必要

- ローンの仮審査に何日も待たされる

- 住所変更や名義変更のためだけに平日に窓口へ行く

といったプロセスは、もはや 「不自然で、ストレスの大きい体験」 です。

この 「お客様の当たり前」と「金融の当たり前」のギャップ」 が広がるほど、従来型の金融機関は選ばれにくくなります。結果として、フィンテック企業やスーパーアプリ、テック企業が提供する シンプルで使いやすい金融サービス に、ユーザーが流れていく構図が生まれています。

こうした状況の中で必要になるのが、単なる 事務処理の省力化 にとどまらない、

- 事務処理の省力化・自動化(RPA・ワークフロー・電子契約など)

- 顧客接点のデジタル化(アプリ・チャット・オンライン相談・Web完結)

- データ活用による与信・リスク管理の高度化(スコアリング・AI審査・リアルタイムモニタリング)

を、「部分最適」ではなく、ビジネスモデルの前提そのものから設計し直す発想 です。

ここでフィンテックは、

- コスト削減のための 「単なる省力化ツール」 ではなく、

- 「新しい収益源と顧客体験を生み出すためのプラットフォーム」

として位置付けられるようになってきました。たとえば、

- ネットバンクやデジタル証券のように、店舗を持たない前提で設計されたビジネスモデル

- API連携を前提に、他社サービスと組み合わせて価値を提供する「エコシステム型モデル」

- キャッシュレスデータや購買履歴をもとに、中小企業向けのオンライン与信やダイナミックプライシングを行うモデル

などは、フィンテックがなければ成立しにくい「デジタル前提の金融」 だと言えます。

この課題と変化は、銀行や証券会社といった金融機関だけの話ではありません。

- 中小企業やフリーランス:請求書発行・入金管理・資金繰り・経費精算など

- 自治体・NPO:補助金・助成金の支給、住民税や各種手数料の収納

- スタートアップやフィンテック企業:サブスク課金・少額決済・越境EC など

あらゆる組織で、「お金のやりとり」を巡る事務は必ず発生します。これを紙とExcelと人手だけで回し続けていると、ミス・ムダ・属人化が積み上がり、本来注力すべきサービス開発や顧客との対話に時間を割けなくなってしまう のです。

だからこそ、フィンテックは 「一部の金融機関のもの」ではなく、「すべての組織にとってのインフラ」 になりつつあります。💡

1-3 フィンテックを支える3つの中核技術(AI・ブロックチェーン・API) 🤖🔗🌉

ここからは、フィンテックの裏側を支える代表的な3つの中核技術 をざっくり押さえておきましょう。詳細は後の章で掘り下げますが、ここで全体像をつかんでおくと、LLM/LLMO や Web3 といったトレンドも理解しやすくなります。

◆ フィンテックを動かす3つの技術マップ ✨

| 技術カテゴリ | 主な役割・特徴 🧩 | フィンテックでの活用例 📌 |

|---|---|---|

| AI・生成AI・LLM/LLMO 🤖 | 膨大なデータを解析し、予測・分類・異常検知・自然言語処理・自動要約・自動文章生成 などを行う。特に生成AIは、人間の言葉に近いテキストを生成し、チャットやレポート作成を高度化できる。 | 与信評価、不正検知、チャットボット、レコメンド、スコアリング、自動レポート作成、FAQ自動応答 など。金融DX・金融SEOコンテンツの自動生成にも活用されつつある。 |

| ブロックチェーン 🔗 | 取引履歴を改ざんしにくい形で分散記録する 「分散型台帳技術」。特定の管理者に依存せず、ネットワーク全体で取引の正当性を検証できる。Web3・DeFi・NFTの土台。 | 送金、トークン、暗号資産、DeFi(分散型金融)、スマートコントラクト、セキュリティトークン、NFT など。金融取引や権利の透明性・追跡可能性を高める。 |

| API 🌉 | 銀行口座・決済・本人確認などの機能を、外部サービスと安全につなぐ 「デジタルの橋」。オープンバンキングやAPIエコノミーの中核。 | 会計ソフトとの残高自動連携、家計簿アプリへの入出金データ連携、ECサイトからの決済・与信、ネオバンク連携、KYC/本人確認の外部サービス接続 など。 |

AI・生成AI・LLM/LLMO は、「金融の頭脳」 として、膨大なデータからパターンを見つけ、リスクやチャンスをスコアリングします。不正検知や AML(マネーロンダリング対策)、マーケットのリスク分析、顧客へのレコメンドなど、人間だけでは追いきれない情報処理を肩代わりしてくれる存在 です。

ブロックチェーンは、「誰が、誰に、いくら支払ったのか」 という取引履歴を、ネットワーク全体で共有・検証する仕組みを提供します。これにより、特定の金融機関や事業者に依存せずに、「コード(プロトコル)」によって信頼を担保する という新しいアプローチが可能になります。DeFi や Web3、NFT、セキュリティトークンなどのトレンドは、この土台の上に成り立っています。

API は、銀行や決済事業者の機能を、外部のアプリやサービスとつなぐ「見えない配線」 のような役割を果たします。たとえば、

- 会計ソフトの画面から、銀行残高や入出金明細を自動取得する

- 家計簿アプリで、複数のカードや口座情報を一元管理する

- ECサイトのチェックアウト画面で、外部の決済・後払い・ローンサービスをシームレスに呼び出す

といった体験は、すべて API があるからこそ実現しているのです。

これら3つの技術が組み合わさることで、

- 「金融サービスは金融機関の中だけで完結するもの」 という前提が崩れ、

- 「ユーザーの仕事・生活の文脈の中に、金融機能が静かに溶け込んでいく」

という大きな流れが加速しています。

たとえば、今後は、

- 給与明細アプリの中から、そのまま 将来のライフプランシミュレーションや投資提案 が表示される

- 会計データとキャッシュレスデータを組み合わせて、中小企業向けのオンライン融資がほぼリアルタイムで実行される

- Web3ウォレットやトークンを通じて、顧客・ファン・コミュニティが金融の価値分配に直接参加する

といった世界が、特別なことではなく 「当たり前の選択肢」 になっていくかもしれません。🌈

この章では、まず 「フィンテックとは何か」「なぜ必要とされているのか」「どんな技術が裏側で動いているのか」 の全体像を押さえました。次の章では、これらの中核技術のひとつである AI・生成AI(LLM/LLMO) に焦点を当て、「AIがどのように金融業務を変え、自動化・予測・リスク管理を高度化しているのか」 を、より具体的に見ていきます。🤖📊

📊第2章:DXで変わる金融ビジネスモデル ― フィンテックとの違いを整理する

2-1 DXとは「テクノロジー前提でビジネスを作り替えること」💡

DX(デジタルトランスフォーメーション) という言葉は、今や金融業界でもあらゆる場面で聞かれるようになりましたが、実務の現場ではまだ 「システムを入れ替えること」 や 「紙を電子化すること」 とほぼ同じ意味で使われてしまうことも少なくありません。📄➡💻

しかし、本来の DX はそのような部分的なIT導入を指す言葉ではなく、「デジタル技術を前提に、ビジネスモデル・組織・文化・働き方まで作り替えること」 を意味します。ここを誤解したままだと、せっかくクラウドやAI、LLM/LLMOを導入しても、「便利なツールを入れただけで、ビジネスの本質は何も変わらない」 という状態に陥ってしまいます。⚠️

一方で、フィンテック(FinTech) はどちらかというと、特定の金融サービスや機能 にテクノロジーを適用して新しい価値を生み出す動きです。例えば、スマホ決済アプリやオンライン融資サービス、ロボアドバイザー、クラウド会計ソフト などはわかりやすいフィンテックの例です。これらは「サービスの一部」を大きく変えることには成功していますが、組織全体の構造や文化までは変えていないケースも多くあります。

ここで、フィンテックとDXの違い を整理しておきましょう。👇

◆ フィンテックとDXの違いを一目で整理する表 📊

| 観点 | フィンテック(FinTech) | DX(デジタルトランスフォーメーション) |

|---|---|---|

| 主な対象 | 特定のサービス・機能・プロダクト(決済アプリ・オンライン融資・家計簿アプリなど) | ビジネスモデル全体・組織構造・文化・業務プロセス(店舗戦略・チャネル・組織設計・評価制度など) |

| 目的 | 利便性向上・新サービス開発・局所的な効率化 | 競争力の再構築・価値提供モデルの刷新・継続的な変革の仕組みづくり |

| アプローチ | 一つの領域にテクノロジーを適用し、点でイノベーションを起こす | 全体をデジタル前提で再設計し、面でビジネスを作り替える |

| 関わるプレイヤー | プロダクトチーム・IT部門・一部の事業部 | 経営層・現場・企画・IT・人事・リスク管理など 組織全体 |

このように、フィンテックが「点」のイノベーション だとすれば、DXは「面」で金融ビジネス全体を変えていく取り組み だとイメージすると分かりやすくなります。どれほど優れたフィンテックサービスを導入しても、ビジネスモデルそのものがアナログ前提のままでは、変化のスピードに追い付けない のです。

さらに、日本企業の多くは 既存システムや組織構造がDXの足かせ になっている現実を抱えています。

「約7割の企業が、既存システムがデジタル技術の活用の足かせとなっていると回答しています。」

経済産業省「DXの推進について(DXレポート関連ページ)」

https://www.meti.go.jp/policy/it_policy/dx/dx.html

このように、公的な調査でも レガシーシステムの存在がDXの大きなボトルネック になっていることがはっきりしています。AIやLLM/LLMOを使おうとしても、データがバラバラ・システム同士がつながらない といった理由から、「やりたいこと」と「できること」のギャップに悩む金融機関や事業者は少なくありません。

ポイント: フィンテック=「新しい金融サービスそのもの」、DX=「金融ビジネス全体の前提を書き換える取り組み」 と整理すると、どこから手を付けるべきかが見えやすくなります。ツール導入だけで終わらないDXの視点 を持つことが、AI・生成AI・LLMO時代の金融における重要な出発点になります。💡

2-2 APIエコノミーとオープンバンキング 🌉

DX時代の金融ビジネスモデル を語るうえで欠かせないキーワードが、APIエコノミー と オープンバンキング です。これらは、金融を 「閉じた世界」から「つながるエコシステム」へと変える仕組み であり、フィンテックとDXを橋渡しする役割も担っています。

まず、API とは Application Programming Interface の略で、かんたんに言えば 「異なるシステム同士をつなぐためのデジタルの出入口」 です。🔌

銀行でいえば、

- 口座情報(残高・入出金明細)

- 決済機能(振込・引き落とし・カード決済)

- 与信情報(限度額・スコア・審査結果)

などを、一定のルールとセキュリティのもとで外部サービスとやり取りするための 「安全な専用通路」 がAPIです。

このAPIを通じて、金融機関が自社の機能を外部に開き、フィンテック企業や事業会社がそれを組み合わせてサービスを作る仕組みが、オープンバンキング や APIエコノミー と呼ばれています。

具体的なイメージとして、次のような世界がすでに広がりつつあります。

- 会計クラウドが銀行口座と連携 し、入出金明細を自動取得して仕訳候補まで作成してくれる

- 家計簿アプリがカード明細を自動取得 し、項目別にグラフ化して「見える化」してくれる

- 請求・決済・資金繰りが一つのプラットフォームで完結 し、売掛金の管理からオンライン融資までワンストップで行える

これらはすべて、銀行や決済事業者のAPIが外部サービスとつながっているからこそ実現している体験 です。もうユーザーは銀行の画面にログインしなくても、自分がよく使うアプリや業務システムの中で、金融機能を“溶け込んだ形で”利用できる ようになっています。

DXの観点で見ると、APIエコノミーとオープンバンキング は、金融機関に次のような変化をもたらします。

- 「自前主義」から「連携・共創」へ:すべてを自社で開発・提供するのではなく、他社の強みと組み合わせることで価値を高める

- チャネルの拡張:自社アプリだけでなく、パートナーのサービス上でも自社の金融機能を提供できる

- データ接点の拡大:会計・EC・業務システムなど、より多様なコンテキストで顧客行動データが得られる

つまり、APIとオープンバンキングは、「金融を裏方インフラとして、あらゆるサービスに埋め込んでいくための技術・ルール」 だと言えます。ここに、AI・LLMO・生成AIの分析能力が組み合わさることで、「お金の流れ」だけでなく、「ビジネスや生活の流れ」そのものを理解した金融サービス を設計できるようになっていきます。

2-3 レガシーシステム問題と「一気に変えないDX」🧱

DXの必要性が理解され、APIやクラウド、AI・LLM/LLMO といったテクノロジーの可能性も見えてきたとしても、実際に動き出す段階で立ちはだかる壁 があります。それが、いわゆる 「レガシーシステム問題」 です。

多くの金融機関や大企業では、長年使われてきた基幹システムが存在し、そこに 職人技のようなカスタマイズや個別対応 が何層にも積み上がっています。結果として、

- ドキュメントが整っておらず、全体像を把握している人がごくわずか

- 別システムとの連携が複雑で、ちょっとした変更に何か月もかかる

- 担当者の異動や退職がそのまま「ブラックボックス化」 につながる

といった状態になり、現場からは 「正直、触るのが怖い」 という声が出てしまうこともあります。😓

その結果、

- 「新しいサービスを出したいが、既存システム側の制約で断念した」

- 「とりあえず周辺に別システムを付け足してしのいでいる」

- 「パッチワーク状態になり、全体の整合性がますます取りづらくなってきた」

という 「技術的負債のスパイラル」 に悩まされている組織も少なくありません。

ここで大切なのが、「一気にすべてを変えようとしないDX」 という発想です。DXという言葉から、つい 「大規模刷新」「全社一斉リプレース」 をイメージしてしまいがちですが、それはリスクもコストも非常に大きく、現実的ではありません。

代わりに、次のようなステップで 段階的にモダナイズしていくアプローチ が現実的です。👇

- 周辺システムからクラウド化:比較的影響範囲が限定される周辺業務(帳票、レポート、分析基盤など)からクラウドやSaaSに移行し、「変えても大丈夫」という成功体験 を積む

- 新サービスはAPI前提で別レイヤーに構築:基幹システムに手を入れず、API連携によって新しいチャネルやサービスを外付けし、徐々にトラフィックや機能をそちらに移していく

- データ基盤を整え、複数システムを横断して扱えるようにする:DWHやデータレイクなどを整備し、「データだけは一元的に扱える状態」 を目指すことで、AI活用やLLMOによる分析・要約の余地を広げる

こうした 「一気に全部変えないDX」 によって、レガシーシステムを抱えたままでも、少しずつDXの果実を得ながら、将来的な全面刷新に向けた足場を作ることができます。

DXは「完了するプロジェクト」ではなく、「継続的に進化させていく筋肉づくり」 に近いものだと捉えると、現場の心理的負担も少なくなります。

2-4 DXを進めるカギは「人」と「学び直し(リスキリング)」👨💼📚

最後に、DXとフィンテックの成否を分ける最大の要素 について触れておきます。それは、実はテクノロジーそのものではなく、「人」と「組織文化」 です。

どれだけ優れたクラウドサービスやAI、LLM/LLMOを導入しても、現場の人が使いこなせなければ意味がありません。 逆に言えば、そこまで高度な技術でなくても、現場が腹落ちし、自分ごととして試行錯誤できる環境が整えば、DXは自然と前に進んでいきます。

DXを進める上で、それぞれの立場には次のような役割があります。

- 経営層:ビジョンと優先順位を示す

- 「なぜDXに取り組むのか」「どの領域を優先するのか」「何を守り、何を変えるのか」について、分かりやすい言葉で方向性を示す ことが重要です。

- 現場:自分ごととして「業務が楽になる/価値が上がる」を体感する

- 単なる負担増としてではなく、「このツールがあると本当に楽になる」「お客様にもっと向き合える」 と実感できるとき、DXは現場から加速します。

- 部門横断の「橋渡し役」:ビジネスとITをつなぐ

- ITと現場の双方の言葉が分かる 「プロダクトマネージャー」「DX推進リーダー」 のような存在が、金融業界ではますます重要になります。

こうした役割を支えるために、国も リスキリング(学び直し) を重要テーマとして掲げています。

「変化をいとわず学び続け、スキルの変化に追従するためのリスキリングやアップスキリングが必要とされています。」

経済産業省「リスキリングを通じたキャリアアップ支援事業」等 関連資料

https://www.meti.go.jp/policy/economy/jinzai/reskilling.html

このメッセージが示す通り、DX時代に求められるのは「全員がエンジニアになること」ではありません。 それよりも、

- 自分の業務や顧客の課題に関係する範囲から、「デジタルに強い人」になること

- LLM/LLMO や生成AI、フィンテックツールを 「怖がらずに試してみる人」になること

- 失敗や試行錯誤も含めて、学びをチームで共有し、次の改善につなげる文化を作ること

が、DXを現場レベルで前に進めるうえで現実的で強力なスタンスです。

たとえば、金融機関の営業担当や事務担当が、

- 「このExcel作業、クラウドのワークフローで自動化できないか」

- 「この説明資料、生成AIにたたき台を作ってもらえないか」

といった問いを日常的に持てるようになると、DXは特別なプロジェクトではなく、日々の業務改善の延長線 に乗り始めます。

フィンテックとDX、AI・LLMO・生成AIをうまく組み合わせることで、「お金の不安と現場のムダを減らす」ための現実的な一歩 は、どの組織からでも踏み出すことができます。次の章では、こうしたDXの考え方が、キャッシュレスや決済の世界でどのように具体化しているのか を、より身近な事例とともに見ていきます。💳🌐

🤖第3章:AIが変える金融業務 ― 自動化・予測・リスク管理

3-1 データはあるのに活かしきれていない現場📉

金融の現場では、融資判断・信用調査・投資運用・不正検知・顧客サポート など、ほぼすべての業務が データ によって支えられています。📊

取引履歴・口座残高・決算情報・属性情報・問い合わせ履歴・ログ情報 など、データの種類も量も、他業種と比べても非常に豊富です。

にもかかわらず、実務レベルでは次のような「もったいない状態」が起きているケースが少なくありません。

- 部門ごとにデータがバラバラに管理されている(サイロ化)

- 古い情報がそのまま残り続け、最新データと混在している

- システムごとに画面や形式が違い、全体像をリアルタイムに把握できない

- 分析のたびに、人手でCSVを吐き出してExcelで加工するのが当たり前 になっている

こうした状況では、「データはあるのに活かしきれていない」 というギャップが広がります。

現場の感覚としては、次のような悩みがよく聞かれます。💭

- 「融資会議の前に、毎回同じ集計作業に時間が取られてしまう」

- 「与信やリスクの判断が、データより“経験と勘”に依存してしまう」

- 「不正取引やマネロン(AML)の監視で、警報(アラート)の数が多すぎて本当に危険なものを見落としそう」

- 「コールセンターやチャット対応で、過去の問い合わせ履歴を素早く探せない」

つまり、データ量は増えているのに、意思決定の質やスピードには十分つながっていない のが現状です。

ここにこそ、AI・機械学習・生成AI・LLM/LLMO が入る余地があります。

AIは、人間が手作業で扱うには多すぎるデータを高速に処理し、パターンを見つけたり、将来を予測したり、異常を検知したりすること を得意とします。

ただし、AIが何でも自動で良くしてくれるわけではありません。

- どのデータを集めるか

- どの粒度で整えるか

- どの業務のどの判断をサポートさせるか

を 人間の側で設計しない限り、AIは力を発揮できません。

この章では、特に金融DXで重要度が高い 「与信審査」「不正検知・AML」「カスタマーサポート」 の3つを軸に、AIがどのように役立つのかを整理していきます。

3-2 与信審査・不正検知・カスタマーサポートのAI活用✨

AIは「大量のデータからパターンを見つけること」がとても得意 です。📈

金融業務の中でも、特に 与信審査・不正検知・カスタマーサポート は、データ量が多く、人間の目視では限界がある領域です。

ここでは、それぞれの領域での AI・機械学習・生成AI・LLM/LLMOの役割 を、表で整理してみましょう。

◆ 金融業務におけるAI活用の代表例(イメージ表)🤖

| 活用領域 | AIの役割 | 効果イメージ |

|---|---|---|

| 与信審査 | 年収・勤務先・決算情報・取引履歴など、多様な顧客データを統合してスコアリング する | 「グレーゾーン」とされてきた層の中から、返済能力の高い顧客を見極める/逆に、表面上は問題なく見えるがリスクの高い案件を早期に察知する |

| 不正検知・AML | 取引パターン・金額・時間帯・相手先などを学習し、異常な動きを自動検知 する | 不正送金やマネーロンダリングを未然に防ぎながら、誤検知を減らしてモニタリング負荷を軽減 する |

| カスタマーサポート | チャットボット・音声対話AI・LLM/LLMOによる自然言語応答で、問い合わせの一次対応を自動化 | 24時間365日の対応が可能になり、よくある質問は自動で解決/オペレーターは難しい相談に集中でき、CX(顧客体験)が向上する |

■ 与信審査:グレーゾーン層の可視化と機会損失の削減💳

従来の与信審査では、年収・勤務年数・勤務先・過去の返済履歴 など、限られた項目に基づいて判断することが多くありました。

しかし、AIや機械学習を使えば、これらに加えて、

- 取引口座の 入出金パターン

- 売上や仕入の 季節性

- 顧客の業種や地域の マクロな統計情報

など、より多様なデータを組み合わせて「スコアリング」 できます。

その結果、これまで一律に「グレー」と見なされていた層の中から、

- きちんと返済できる可能性が高い先

- 早期に対策すべきリスクの高い先

を より細かく見分ける ことが可能になります。

これは、金融機関にとっては 「貸し倒れリスクを抑えつつ、機会損失も減らす」 ことにつながり、顧客にとっても 「必要な資金にアクセスしやすくなる」 というメリットがあります。

■ 不正検知・AML:パターン化しにくい“怪しい動き”を捉える🛡️

不正送金やマネーロンダリング(AML)の手口は年々巧妙になっており、人の目と固定ルールだけでは追いきれないレベル に達しています。

そこでAIは、過去の正常取引・不正取引のデータを学習し、

- 「通常の顧客はほとんどやらない行動」

- 「今までにない、おかしな組み合わせ」

といった “異常パターン” をリアルタイムに検知します。

例えば、

- 急に高額な海外送金が増える

- 普段使わない時間帯・地域からのアクセスが続く

- 多数の口座を短期間で経由する資金移動

といった挙動を スコア化してアラートを出す ことで、担当者が重点的にチェックすべき案件を絞り込めます。

これにより、

- 本当に危険な取引への対応スピードを高める

- 「誤検知」だらけで現場が疲弊する状況を緩和する

といった効果が期待できます。

■ カスタマーサポート:24時間対応の“AI窓口”と人の役割の再定義💬

問い合わせ業務では、同じような質問が何度も来る 一方で、

「重要だが説明が難しい相談」も増えています。

ここで役立つのが、チャットボットや音声対話AI、LLM/LLMOを活用した対話型サポート です。

- よくある手続き案内やパスワード再設定

- 手数料や金利、基本的な商品説明

- Web画面操作のナビゲーション

などは、AIが一次対応を担うことで、24時間365日、待ち時間ほぼゼロのサポート を提供できます。✨

さらに、生成AIやLLM/LLMOを組み込むことで、

- 顧客の質問をかみ砕いて理解し、分かりやすい日本語で言い換える

- 社内FAQやマニュアルを参照し、状況に合わせた文面を自動下書き

といったことも可能になります。

その結果、オペレーターは 「機械には任せにくい相談」や「感情のケアが必要な場面」 に集中でき、人にしかできない価値発揮 に時間を使えるようになります。

ポイント: AIは 「人員削減のための道具」ではなく、「リスクとチャンスを見える化し、人間の判断を強くするパートナー」 として位置づけることが重要です。AIに任せる部分と、人が担うべき部分を意識的に切り分けることで、フィンテックや金融DXの価値は最大化されます。🤝

3-3 AIガバナンスと「説明できるAI」🧭

AIを金融業務で本格的に活用しようとするとき、避けて通れないのが 「AIガバナンス」 の問題です。

どれだけ高精度なモデルを作っても、運用ルールや説明責任が曖昧なまま では、金融という「信頼」が命の業界にはなじみません。

特に重要になるのは、次のようなポイントです。📝

- 誰に・どんなデータを学習させるのか

- 個人情報・属性情報・取引履歴など、どこまでをAIに使わせるのか

- データの取得・利用について、顧客の同意や法令順守をどう確保するか

- どの判断をAIに任せ、どこを人間が判断するか

- 与信の「最終決裁」は人間が行うのか

- 不正検知のアラートに対して、AIの判定をどこまで信用するか

- カスタマーサポートで、どのレベルの回答までAIが返してよいか

- 「なぜその結論になったのか」をどこまで説明できるか

- 顧客から「なぜ自分は落ちたのか」「なぜこの金額なのか」と聞かれたとき、説明可能なロジックを提示できるか

- モデルのバイアス(特定の属性に不利な結果を出していないか)を、定期的に検証できているか

こうしたテーマを整理せずにAI導入を進めると、現場では次のような不安が生まれます。

- 「AIが出した結果に対して、誰が責任を持つのか分からない」

- 「モデルが間違っていた場合、どこで気づけるのか不安」

- 「お客様にどう説明して良いのか分からない」

これを避けるためには、「AIがそう言っているから」ではなく、「人間が責任を持ってAIを使いこなす構図」をつくること が欠かせません。

具体的には、

- AIの判断プロセスをログとして残し、後から検証できるようにする

- 与信・リスク・不正検知などの重要な領域では、「人間による最終確認」のフローを明確にする

- モデルの精度やバイアスを、定期的にモニタリング・改善する仕組み を用意する

- 生成AI・LLM/LLMOについては、「事実と意見」「推測と確定情報」を区別して扱うガイドライン を定める

といった取り組みが重要になります。

最近では、「説明可能なAI(Explainable AI / XAI)」 という考え方も広がりつつあります。

これは、AIモデルの内部で何が起きているかを完全に理解するというより、意思決定に関係する人が納得できるレベルの説明を提供すること を目指すものです。

金融の世界では、

- 顧客への説明責任

- 規制当局への説明

- 社内のリスク管理・監査

といった場面で、「なぜその判断に至ったのか」が問われます。

そのため、AIモデルの精度だけでなく、「説明しやすさ」を含めて設計・選定する 視点が求められます。

AIガバナンスは、単なるチェックリストではなく「 AIと人間がどう共存するかのルールづくり」です。

このルールづくりを丁寧に行うことで、AI・生成AI・LLM/LLMOを、金融の信頼を損なうリスクではなく、信頼を支えるインフラ として活用できるようになります。

次の章では、このAI活用を支える土台としての DX(デジタルトランスフォーメーション)との関係 をさらに深掘りし、金融ビジネスモデル全体がどのように再設計されつつあるのか を見ていきます。🏦🌐

💳第4章:キャッシュレス社会の進化と課題 ― 決済革命の裏側

4-1 現金前提オペレーションの限界と「見えないコスト」⚠️

店舗や中小企業、自治体の窓口など、現金を前提にしたオペレーション は、今も多くの現場で続いています。

しかし、そこで発生している 「見えにくいムダやリスク」🧩 は、想像以上に大きくなりつつあります。

たとえば、日々当たり前のように行われている次のような業務があります✨。

- レジ締め・釣銭管理・売上金の集計

- 金庫や売上袋への保管、銀行への持ち運び 🚶♀️💰

- 釣銭切れを防ぐための両替・補充

- 売上帳や日計表への転記・チェック

一見「必要な作業」に見えますが、これらはすべて人の時間と注意力を消耗させる仕事 です。

小さな店舗でも、1日数十分〜1時間、繁忙店や複数店舗を運営する企業であれば、毎日かなりの工数 がかかっています。

さらに、現金には常に次のようなリスクもつきまといます🔐。

- 紛失や盗難のリスク(レジからの抜き取り、持ち運び中の事故など)

- 数え間違い・打ち間違いによる誤差の発生

- 忙しい時間帯にお釣りを間違え、クレームにつながる可能性

- 従業員に「お金を触るプレッシャー」がかかり、心理的負担が大きくなる

また、繁忙期やランチタイムなどには、レジ前に長い行列ができてしまう こともあります。

このとき、少しずつ生まれているのが、こんな「機会損失」です😣。

- 待ち時間のストレスで、「次からは並ばなくていい店にしよう」 と感じるお客様

- 行列を見て、入店をあきらめてしまう潜在顧客

- レジ対応に人手を割かれ、他の接客や売場づくりに手が回らない現場

つまり、現金前提のオペレーションは、従業員の負担と顧客のストレスの両方を生み出す構造 になっています。

それでも、長年の慣習から、

「今のままでも何とか回っている」

「キャッシュレスを入れるのは大変そう」

と感じてしまい、変化に踏み出せないケースも多くあります。

しかし、国の政策レベルでは、キャッシュレス化はすでに重要テーマとして位置づけられています📘。

「キャッシュレス化は決済手段の多様化と効率化を通じて、消費者の利便性向上や事業者の生産性向上に資することが期待されています。」

経済産業省「キャッシュレス・ビジョン」

https://www.meti.go.jp/report/whitepaper/data/pdf/20180427001_1.pdf

この一文が示しているように、キャッシュレスは単なる「支払い方法の流行」ではなく、

生産性向上・人手不足解消・顧客体験の改善を同時に実現するためのインフラ という位置づけになりつつあります。

4-2 キャッシュレスの種類と「かしこい使い分け」戦略📲

一口に 「キャッシュレス決済」 と言っても、その種類はさまざまです。

クレジットカード・デビットカード・QRコード決済・交通系IC・タッチ決済・デジタルウォレット など、それぞれに特徴や得意なシーンがあります💳✨。

ここでは、主な決済手段を比較しながら、どのような店舗・業態・顧客層に向いているのか を整理してみます。

◆ 主なキャッシュレス決済の種類と特徴(イメージ表)💡

| 決済手段 | 特徴 | 向くシーン・ユーザー |

|---|---|---|

| クレジットカード | 後払い・ポイント還元・分割払いが可能。オンライン・オフライン問わず利用シーンが広い。 | 高単価商品・ネット通販・出張が多いビジネスパーソン・旅行者など |

| デビットカード | 決済と同時に銀行口座から即時引き落とし。使い過ぎを防ぎやすい。 | 現金感覚で使いたい人・家計管理をしっかりしたい層・学生など |

| QRコード決済 | スマホアプリ中心。キャンペーン・ポイント連携が豊富で「お得感」を打ち出しやすい。 | 小売・飲食店・イベント会場・若年層やスマホヘビーユーザーが多いエリア |

| 交通系IC・タッチ決済 | 端末に「ピッ」とタッチするだけで高速決済。少額決済と相性が良い。 | コンビニ・駅ナカ・カフェ・混雑しやすい店舗・テイクアウト中心の店 |

| デジタルウォレット(スマホ決済・モバイルウォレット) | 複数のカードをスマホに集約。スマートフォンやスマートウォッチをかざして決済。 | キャッシュレス常用者・カードを持ち歩きたくない人・ガジェット好きの層 |

このように、決済手段ごとに「得意な場面」「好まれやすいユーザー層」 が違います。

にもかかわらず、現場では次のような悩みもよく聞かれます🤔。

- 「お客様が何を求めているのか分からないので、とりあえず全部導入した」

- 「端末が増えすぎて、レジ周りがコードだらけで分かりにくい」

- 「サービスごとに入金サイトや手数料が違って、経理が混乱している」

ここで大切なのは、「何となく全部入れる」ことではなく、「自社にとって最適な組み合わせを戦略的に選ぶ」 という発想です。

たとえば、

- 観光地の飲食店であれば、インバウンド対応やカード決済 のニーズが高くなる

- 若年層や子育て世代が多いエリアのカフェでは、QRコード決済・モバイルウォレット が喜ばれやすい

- 駅ナカのコンビニやキオスクでは、交通系IC・タッチ決済 のスピードが重要

といったように、「顧客層」「価格帯」「回転率」「店舗の立地」 を踏まえて選ぶことで、

キャッシュレス導入の効果を高めつつ、運用の複雑さを抑えること ができます。

ポイント: キャッシュレス化は、単に「決済手段の数を増やすこと」ではありません。自店舗の顧客層・単価・回転率・ブランドイメージに合わせて、最適な決済ポートフォリオをデザインすること が重要です。とりあえず全部入れるのではなく、「よく使われるもの」「負担の少ないもの」から優先順位をつけて導入・整理していく ことで、現場のオペレーションもスッキリします。🎯

4-3 セキュリティ・個人情報保護・CBDCという新しいテーマ🛡️🌐

キャッシュレス決済が広がるほど、セキュリティと個人情報保護の重要性 は高まります。

現金のときは「お札とコイン」が守るべき対象だったのに対し、キャッシュレスでは次のような情報が守るべき対象になります🔍。

- カード番号・有効期限・セキュリティコード

- 銀行口座番号・支店名などの口座情報

- 決済履歴・利用店舗・時間帯・金額 といった行動データ

- 顧客の氏名・住所・連絡先などの 個人情報

これらの情報が漏えいしたり、不正に利用されたりすると、顧客の信頼は一気に失われてしまいます。

だからこそ、事業者側には次のような対策を組み合わせる責任があります💼。

- トークン化:カード番号そのものを扱うのではなく、一時的なトークン(疑似的な番号)に置き換えて処理する

- 多要素認証(2段階認証):ID・パスワードに加え、SMS・認証アプリ・生体認証などを組み合わせる

- 不正検知AI:通常とは異なる取引パターンをリアルタイムで検知し、疑わしい取引をブロック・確認する

これらの仕組みは、ユーザーからすると見えにくい部分ですが、安全なキャッシュレス環境を支える土台 です。

同時に、事業者は技術面だけでなく、「何のために、どのデータを、どのくらいの期間、どう保管しているのか」 を説明できる状態を整える必要があります。

- プライバシーポリシーを整備し、分かりやすい日本語で公開する

- 社内でのデータアクセス権限を整理し、むやみに閲覧できないようにする

- 退職者や外部委託先のアクセス管理も含めて、運用ルールを明確にする

といった取り組みは、フィンテック・キャッシュレス時代の「信頼づくり」の基本 です。

さらに近年、世界各国で議論が進んでいるのが CBDC(Central Bank Digital Currency:中央銀行デジタル通貨) です💱。

CBDCは、簡単に言えば 「中央銀行が発行する、デジタル形式の法定通貨」 です。

これまでのキャッシュレス決済は、主に 民間のカード会社・決済事業者・フィンテック企業 が提供する仕組みの上に成り立っていました。

それに対してCBDCは、「国家が保障するデジタルなお金」 として設計される点に特徴があります。

CBDCが本格的に導入されると、例えば次のような変化が起こり得るとされています🌍。

- 現金に近い 安全性(信用) と、デジタルの 利便性・スピード を両立した支払い手段

- 個人間送金や少額の送金が、低コストかつ即時 に行える可能性

- 給付金・補助金・税還付などを、デジタルで直接配布・管理 できるインフラ

- 既存の民間決済サービスとの役割分担や、手数料構造の変化

もちろん、CBDCには プライバシーへの懸念や、監視社会につながらないかという議論 もあります。

そのため、実際の制度設計では、

- 「どこまで取引履歴を追えるようにするのか」

- 「どの部分を民間決済事業者が担うのか」

- 「現金や既存キャッシュレスとどう共存させるのか」

といった点が慎重に検討されています。

現時点では、CBDCがすぐにすべての決済を置き換えるわけではありません。

しかし、「お金のインフラそのものがデジタル前提でアップデートされていく流れ」 自体は、確実に進みつつあります。

キャッシュレス・フィンテック・DX・ブロックチェーン・CBDC…。

これらはすべて、「お金のやり取りを、より安全に・速く・分かりやすくするための試み」 という点でつながっています。

事業者や自治体、金融機関の立場としては、「どれが正解か」を決め打ちするのではなく、

- 自分たちの顧客・住民・利用者にとって 何が一番メリットになるか

- 自組織のオペレーションや人員体制にとって 無理のない導入ステップは何か

を考えながら、キャッシュレスと付き合っていく時代 に入っていると言えます。

次の章では、こうしたキャッシュレスの進展やデジタルインフラの変化を支える、ブロックチェーンやDeFi(分散型金融)の世界 を取り上げ、

「お金の“器”」だけでなく、「お金の構造そのもの」がどう変わっていくのか を見ていきます。🔗

🔗第5章:ブロックチェーンとDeFi ― 「信頼」と「価値分配」の再設計

5-1 ブロックチェーン=「信頼の台帳」を分散させる仕組みとは?🧱

ブロックチェーン は、一言でいえば 「信頼の源泉そのものをテクノロジーでデザインし直す仕組み」 です。

従来の金融システムでは、銀行や証券会社などの中央の管理者 が台帳を持ち、

「この人はいくら持っているか」「この送金は正しいか」を管理してきました🏦。

それに対して、ブロックチェーンでは次のような考え方で “信頼”の役割を分散 します👇。

- 取引履歴を一定期間ごとにまとめて 「ブロック」 という単位にする

- そのブロック同士を、暗号技術で鎖(チェーン)のようにつなぐ

- ネットワークに参加する多数のノード(コンピュータ)が、お互いに取引の正しさを検証 し合う

この結果、誰か一人が台帳を書き換えようとしても、ネットワーク全体との整合性が取れず、不正が発覚しやすい構造 になります🕵️♀️。

ここが、ブロックチェーンが 「改ざんされにくい分散台帳」 と呼ばれる理由です。

もう少し踏み込むと、ブロックチェーンでは次のような “信頼の構図の変化” が起こっています🔄。

- これまでの金融:

→ 銀行・証券会社・中央銀行など「人と組織に基づく信頼」 に依存 - ブロックチェーン以降:

→ プロトコル(ルール)・暗号技術・合意アルゴリズムによる「仕組みとしての信頼」 に一部をシフト

つまり、「この銀行だから安心」「この会社だから大丈夫」 というブランドベースの信用だけではなく、

「ルールが公開されていて、誰が検証しても同じ台帳になる」 という、オープンな構造への信頼 が組み込まれているのです🔐。

特に、金融DX・フィンテック・Web3 といったトレンドでは、

このような 「信頼の作り方のデジタル化」 が、

送金・決済・証券・ポイント・会員権・権利証明 など、多くの場面に応用されつつあります。

生成AIやLLM/LLMO も、ブロックチェーンの世界と無関係ではありません🤖。

オンチェーンデータ(ブロックチェーン上の公開データ)を、

LLMが解析し、リスクや取引パターンを可視化する といった取り組みも始まっています。

これにより、これまで「ブラックボックス」だった一部の金融取引が、より透明に分析・説明しやすくなる という可能性も見えてきています。

5-2 CeFiとDeFiの違い ― 「誰を信頼するか」が根本的に変わる🌐

ブロックチェーンの上で動く代表的な金融の形態として、DeFi(Decentralized Finance/分散型金融) があります。

これを理解するうえで、従来型の金融や多くの暗号資産取引所を指す CeFi(Centralized Finance/中央集権型金融) との違いを整理しておくことが重要です📊。

◆ CeFiとDeFiの比較表(構造の違い)📋

| 視点 | CeFi(中央集権型金融) | DeFi(分散型金融) |

|---|---|---|

| 管理主体 | 企業・組織が資産と台帳を管理(銀行・証券会社・暗号資産取引所など) | ブロックチェーンとスマートコントラクトがルールと台帳を管理 |

| 資産の所在 | 事業者の管理する口座・システム内に預ける | 原則としてユーザー自身のウォレットに保管 |

| 信頼の置き場 | 組織・ブランド・規制(免許・監督官庁・財務基盤など) | コード・プロトコル・ネットワーク全体の合意・監査されたスマートコントラクト |

| サービス停止リスク | 事業者の経営悪化や不祥事で、資産凍結・出金停止のリスクがある | プロトコルは24時間稼働が前提。ただしバグや攻撃による停止・損失リスクがある |

| 透明性 | 取引ルールや内部処理はブラックボックスになりがち | コードや取引履歴が原則公開され、第三者が検証しやすい |

| アクセス性 | 口座開設やKYC(本人確認)が前提。国や属性によって制約も | インターネット接続と対応ウォレットがあれば、基本的に誰でもアクセス可能 |

DeFi の大きな特徴は、

「資産を預かる管理者」ではなく、「スマートコントラクト(自動で動くプログラム)」が取引ルールを担う 点です💻。

- 貸し借り(レンディング)

- 資産の交換(DEX/分散型取引所)

- 利回り運用(イールドファーミング)

といった金融取引が、人の手続きを介さず、コードに書かれたルールどおりに自動執行 されます。

一方で、DeFiにはリスクも多く存在 します⚠️。

- スマートコントラクトに バグ(脆弱性)があった場合、そのまま資産流出リスクになる

- プロジェクトの設計次第で、一部の運営者が裏で不利なルール変更を行う余地が残されているケース もある

- 価格変動が激しく、金融商品としてのリスク理解が難しい

つまり、DeFiは透明性・アクセス性という意味では魅力がある一方で、リスクも構造的に内包している領域 です。

ここで重要なのは、

「なんとなく儲かりそうだから参加する」のではなく、「リスクも含めて構造を理解したうえで、どこまで活用するか」を判断する姿勢 です。

DeFiは、金融リテラシー・テクノロジー理解・リスク管理 のすべてが試される領域と言えます。

5-3 NFT・トークン・Web3の金融的意味とビジネス活用のヒント💠

ブロックチェーンの応用として、ここ数年で一気に認知が広がったキーワードが、

NFT・トークン・Web3・トークンエコノミー といった概念です✨。

これらは、一見するとエンタメ・ゲーム・アートの文脈で語られることが多いですが、

金融・フィンテック・ビジネスモデルの観点から見ても重要な示唆 を含んでいます。

◆ 用語の整理:NFT・トークン・Web3 とは?📚

- NFT(Non-Fungible Token)

→ 「固有の価値を持つデジタル証明書」 として機能するトークン。

デジタルアート・音楽・ゲームアイテム・会員証・チケットなど、

「一つひとつが交換不能(Non-Fungible)なもの」の所有権・利用権を表現するのに向いています。 - トークン(Fungible Token を含む広い概念)

→ ポイント・権利・参加証・投票権など、「価値や関係性」をデジタルで表現するための単位。

金銭的価値だけでなく、「コミュニティへの貢献度」「特定サービスの利用権」など、

さまざまな文脈で活用できるのが特徴です。 - Web3

→ Web2.0 までの「プラットフォーム企業がデータとルールを支配するインターネット」から、

ユーザーやコミュニティが、トークンや分散ガバナンスを通じて、サービスの方向性や価値分配に関与するインターネットの構想 を指します。

具体的には、DAO(分散型自律組織)やコミュニティトークンなどが、その一例です🌐。

◆ NFT・トークン・Web3の金融的な意味を整理する表💹

| 観点 | NFT | トークン(FT含む) | Web3 |

|---|---|---|---|

| 基本イメージ | デジタルな「一点物」の証明書 | 数量や単価を持つデジタルな価値単位 | トークンと分散ガバナンスを前提にした新しいインターネット構想 |

| 金融的意味 | 資産・権利のデジタル証券化、所有権の細分化・移転の効率化 | ポイント・報酬・配当・権利のデジタル表現、インセンティブ設計 | 誰がリターンを得るか・誰が意思決定に参加するかの再設計 |

| ビジネス活用例 | 会員証・限定権利・不動産やアートの所有権のデジタル化 | 顧客ロイヤルティプログラム・コミュニティトークン・社内インセンティブ | DAOによるプロジェクト運営・参加型のサービス開発・分散型プラットフォーム |

金融・ビジネスの視点から見ると、これらには次のような可能性があります✨。

- 投資対象の多様化

不動産やアートの一部をトークン化し、少額から投資できるようにする

→ 従来は一部の富裕層しかアクセスできなかった資産クラスを、広い層に開く可能性 - 会員制・コミュニティ型ビジネスの高度化

コミュニティへの貢献度や継続利用に応じてトークンを付与し、

サービス改善の提案や投票権と連動させることで、「参加型のサービス運営」 を実現しやすくなる - サプライチェーンや証券決済の効率化

原材料から最終製品までの流れをトークンとブロックチェーンで追跡することで、

トレーサビリティや ESG(環境・社会・ガバナンス)対応を強化する

証券の権利移転や決済をオンチェーンで行うことで、決済スピードの向上・コスト削減 を図る

一方で、NFTやトークンをめぐる投機的なブームやバブル的な価格上昇・急落 も、ここ数年で何度も起きています📉📈。

これらを 「一時的な投機ブーム」として消費してしまうのか、

あるいは 「信頼と価値分配をどう設計するか」という本質的な問いとして扱うのか によって、

企業や金融機関、個人投資家が得られる学びと成果は大きく変わってきます。

重要なのは、NFT・トークン・Web3を「儲かる/儲からない」の軸だけで見ないこと です。

むしろ、

- 誰がどのような形でリターンを受け取るのか(価値分配)

- 誰がどのように意思決定に関わるのか(ガバナンス)

- そのプロジェクトに参加する人たちに、どのような一体感や納得感が生まれるのか(コミュニティ)

といった、金融と組織デザインの根本に関わる問い を投げかけている、と捉えることができます💭。

AI・LLM/LLMO と組み合わせれば、

オンチェーンデータやトークンの流通状況を解析し、不正の兆候や健全なコミュニティ運営の度合いを可視化する といった応用も今後進んでいくでしょう。

🤝第6章:生成AI×フィンテック ― 「対話する金融サービス」へ

6-1 生成AIは「分かりやすく説明する力」が武器 🧠💬

これまでのオンラインバンキングや金融アプリは、「ユーザーが自分でメニューを探し、自分で情報を読み解くこと」が前提 の仕組みでした📱。

画面のどこに何があるのかを覚え、残高確認や振込、ローンシミュレーションなどを、自分でメニューから選び、専門用語の多い説明文を読みながら操作していく必要があった わけです。金融リテラシーやITリテラシーが高い人にとっては問題なくても、そうでない人にとっては、「そもそもどこから触ればいいのか分からない…」という大きなハードル が存在していました😓。

こうした従来型のUIに対して、生成AI・LLM(LLMO) は、まったく違うアプローチを取ります。

ユーザーは、「専門用語に直さなくても、そのまま自然な言葉で質問できる」 のが大きな特徴です🗣️。

- 「ボーナスを含めた家計の見直しって、何から考えればいい?」

- 「教育資金と老後資金、同時に準備するにはどうしたらいい?」

- 「今入っている保険、正直どこまでカバーされているのか分からない…」

といった、あいまいで感情のこもった相談 でも、生成AIは文脈を解釈し、

「何が聞きたいのか」「どの情報を優先して整理すべきか」 を推測しながら対話を進めてくれます✨。

そのうえで、システム側が、

- 背景情報を理解する

- 必要なデータを呼び出す

- テキストを 要約・翻訳・言い換え する

- ユーザーに合った選択肢を 提案 する

という流れを、チャット形式の“対話”の中で完結させてくれます🤖。

これが、「対話する金融サービス」 という新しいUX(ユーザー体験)です。

ここでのキーワードは、「UIから会話へ」 というシフトです。

従来の画面中心の設計では、

- 「どのボタンを押すか」をユーザーが考える必要がある

- 「どの説明を読むべきか」をユーザーが選ばなければならない

という負担がありましたが、生成AI・ChatGPT・GPT-4・Claude・Gemini といった LLM/LLMO は、

「ユーザーの意図を汲み取り、必要な情報を“向こうから出してくれる”存在」 として機能し始めています🌈。

特に金融のような 難しい専門領域では、「分かりやすく説明する力」そのものが大きな価値 になります。

たとえば、同じローン商品でも、

- 法的・技術的には正確でも、非常に難しい説明

- 素人でもイメージできるように、かみ砕かれた説明

では、ユーザーの理解度と安心感がまったく違います。

生成AIは、この「難しいものをやさしく説明する」という役割に非常に向いているテクノロジー だと言えます✨。

しかも、一度に説明する情報量や表現のレベルを、ユーザーごとに変えられる のもポイントです。

- 初心者向けには「例え話」多め+専門用語を避けた説明

- 中級者・上級者には、金利やリスク要因を詳しく掘り下げた説明

といったように、会話のログを踏まえて、「その人にとっての最適な理解レベル」を維持しながら説明を続けられる のが、生成AIの強みです📊。

このように、「分かりやすく説明する力」と「対話のしやすさ」 を武器に、

生成AIは、金融サービスの入口となる “案内役” “翻訳者” “家庭教師” としての役割を担い始めています。

6-2 カスタマーサクセス・投資アドバイス・金融教育での活用例 💼📈📚

生成AIは、フィンテックや金融DXの現場で、すでにさまざまな形で活用されつつあります。

その中でも特に相性が良いのが、カスタマーサクセス・投資/資産運用のサポート・金融リテラシー教育 といった領域です✨。

■ 生成AIが得意とする領域の整理表 🗂️

| 活用領域 | 生成AI・LLM(LLMO)の主な役割 | 得られる効果イメージ |

|---|---|---|

| カスタマーサクセス | 過去の問い合わせ履歴やFAQを学習し、よくある質問に対する 要約回答・言い換え・補足説明 を自動生成 | 一次対応の自動化、回答品質の平準化、顧客満足度の向上 |

| 投資・資産運用サポート | あいまいな相談内容を 整理・質問し直し・複数シナリオに分解 して提示。リスクや留意点を文章で丁寧に説明 | 顧客が自分のリスク許容度や目的を言語化しやすくなり、「納得して選べる」環境づくりに貢献 |

| 金融リテラシー教育 | NISA・iDeCo・住宅ローン・保険・老後資金などのテーマを、ユーザーごとの理解度に合わせて 「自分専用チューター」 のように解説 | セミナー資料だけに頼らず、スキマ時間に個別に学べる。理解の抜け漏れを減らす |

まず カスタマーサクセス の文脈では、生成AIは 「問い合わせ対応の相棒」 として使われます💁♀️。

これまで、カスタマーサポートの現場では、

- 同じような質問メールに、似た回答を何度も書き直している

- 担当者によって説明の分かりやすさ・丁寧さにバラつきがある

- FAQページを整備しても、お客様が該当箇所にたどり着けない

といった課題がありました。

ここに生成AIを組み込むことで、

- 過去の問い合わせと回答を学習させて、よくある質問への回答案を自動生成 する

- 「3行で要約」「初心者向けに言い換え」「専門家向けに詳しく」といった指示で、トーンを瞬時に切り替える

- チャットボットとして、24時間365日、一次回答を提供し、人が対応すべき案件を絞り込む

といった運用が可能になります⚙️。

次に、投資・資産運用のサポート です📈。

従来のロボアドバイザーは、あらかじめ用意された質問にユーザーが選択式で答え、

リスク許容度に応じたモデルポートフォリオを提示する形式が中心でした。

一方で、生成AI × ロボアドバイザーでは、

- 「最近のニュースが不安で、どこまで株を持っていていいのか分からない」

- 「子どもの教育費と老後資金を同時に準備したいけれど、何から優先すべき?」

といった、一見まとまりのない“悩みのかたまり”を、AIがうまく質問し直してくれる のが大きな違いです💡。

たとえば、

- 「いつ頃までに、どのくらいの金額を準備したいとお考えですか?」

- 「現在の収入・支出・貯蓄額のイメージを、ざっくりで構わないので教えてください」

といった対話を通じて、相談内容を構造化しながら、複数のシナリオ(保守的/標準/チャレンジ)を提示 することができます。

ここで大切なのは、「最終的に決めるのは人間」「整理して見せるのがAI」という役割分担 を崩さないことです🙌。

生成AIは、あくまで 「考える材料を整理し、選択肢を分かりやすく提示するアシスタント」 であり、

押し付けるのではなく、“納得材料” を提供する存在 として設計することが重要です。

最後に、金融リテラシー教育 の文脈では、生成AIは 「自分専用の先生」 として機能します📚。

- NISA・iDeCo の違い

- 住宅ローンの固定金利と変動金利の考え方

- 保険の見直しや家計改善の基礎

といったテーマを、「今日はここだけ」「この用語だけ」といった小さな単位で学べる のが強みです。

ユーザーは分からない部分をその場で質問でき、理解できるまで何度でも聞き返せる ので、

一方向のセミナーよりも 「自分ごととして身につきやすい学び方」 が実現します✨。

ポイント: 生成AIは、「売り込むための営業トーク」を自動化するツールではなく、ユーザーが自分の言葉で悩みを話し、「分かった」「納得した」と感じるプロセスを支える“対話パートナー” として位置づけることで、フィンテック×AIの価値が最大化されます💡。

6-3 プロンプト設計・AIガバナンス・プライバシーの押さえるべきポイント 🛡️📜

一方で、金融という高い責任と信頼が求められる領域 で生成AI・LLM(LLMO)を活用するためには、

プロンプト設計・AIガバナンス・プライバシー保護 の3点を外すわけにはいきません⚠️。

まず プロンプト設計 についてです。

プロンプトとは、生成AIに渡す 「指示文」 のことですが、金融の現場では、

- どの前提条件を渡すのか(例:日本在住・一般個人・長期投資前提 など)

- どこまで回答してよいか(例:一般的な情報提供にとどめ、個別銘柄の推奨は行わない)

- どのような表現を避けるべきか(例:「絶対儲かる」「リスクゼロ」など誤解を招く表現)

といったルールを、プロンプトの段階で明確に組み込んでおく必要があります✍️。

また、「回答は必ず複数の選択肢を提示し、メリット・デメリットを併記する」といった “答え方の型” を指定することで、

説明責任とバランス感覚を保ったアウトプット を得やすくなります。

次に、AIガバナンス です。

生成AIがどれだけ賢く見えても、「AIがそう言っているから」という理由だけで意思決定するのは非常に危険 です🚫。

特に金融では、

- 重要な判断に関わる回答は、必ず人のレビューを通す

- 生成AIの回答内容やプロンプトを ログとして保存し、後から検証できる状態 にしておく

- 定期的に、「どのような誤回答傾向があるか」「どの領域はAIに任せるべきでないか」 を検証する

といった運用ルールが欠かせません。

これにより、「AI任せにならない仕組み」「最終責任は人にある構図」 を守ることができます🧭。

さらに、顧客データの扱いとプライバシー保護 も、金融分野では最重要テーマです🔐。

- どの情報を生成AIに入力して良いのか(氏名・口座情報・具体的な金額などの扱い)

- 入力した情報が どこに保存され、どのように学習に使われるのか

- 外部のAIサービスと連携する場合、どの範囲まで社外にデータが出ていくのか

これらを明確にし、社内ポリシー・マニュアル・教育 に落とし込むことが前提条件となります📘。

必要に応じて、「匿名化したデータだけをAIに渡す」「個人情報はマスキングする」 といった運用も検討すべきです。

また、ユーザー側(顧客側)にもきちんと説明できる状態 が理想です。

- 「このチャットで入力した内容は、どのように保存されるのか」

- 「AIが回答している部分と、人が確認している部分の違いは何か」

- 「どのレベルの情報まで相談して良いのか」

といった点を、分かりやすく開示しておくことで、信頼感と安心感を高めることができます🤝。

このように、プロンプト設計・AIガバナンス・プライバシー をしっかり押さえたうえで、

生成AI・LLM(LLMO)を 「金融の共働パートナー」として位置づけること が、

これからのフィンテック活用・金融DX・カスタマーエクスペリエンス向上のカギとなっていきます🌟。

🏢第7章:フィンテック導入ステップ ― 中小企業・自治体の現実解

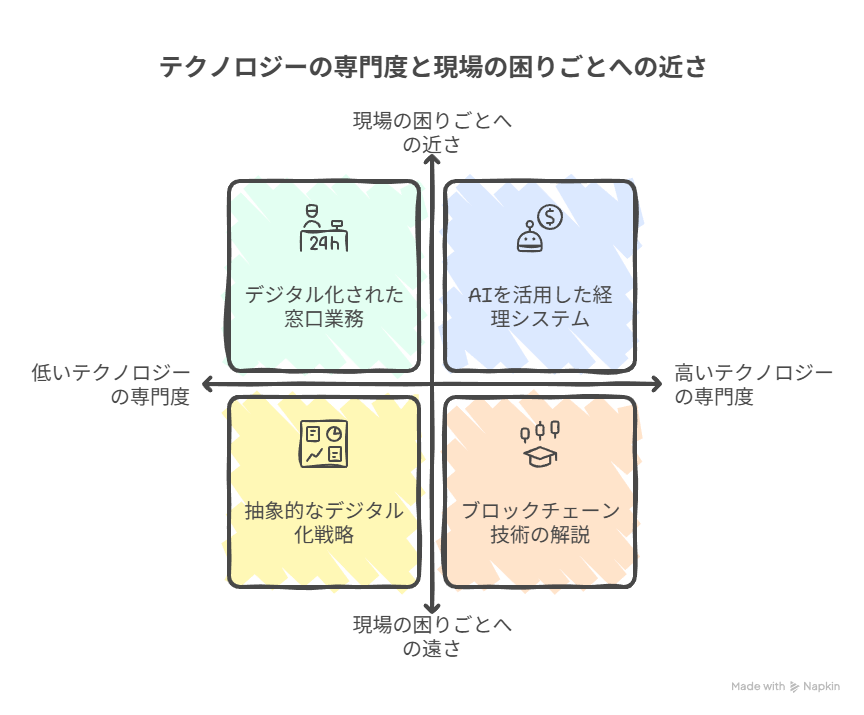

7-1 最初の一歩は「困りごとの棚卸し」から 📝

中小企業や自治体でフィンテックやDXを進めようとしたとき、いきなり「どのツールを入れるか」から検討を始めてしまうケースは少なくありません。💦

しかし、本来のスタート地点はツール選びではなく、現場の困りごとを丁寧に洗い出すこと(棚卸し)です。ここを飛ばしてしまうと、「入れたけれど、あまり使われないシステム」になりがちです。

たとえば経理部門では、「経理が月末に毎回パンクしている」「請求書の処理が締め切りギリギリ」「紙の伝票や領収書が机の上に山積み」といった悩みがよく聞かれます。📂

こうした状況では、担当者が残業でカバーするのが当たり前になってしまい、ミスが起きても原因が追いきれず、「忙しいから仕方がない」と諦めムードが漂いがちです。

また、資金繰りについても、

- 資金繰りの全体像が見えず、いつも不安な気持ちで月末や賞与のタイミングを迎えている 😟

- 入出金の予定が担当者の頭の中やエクセルファイルの中にしかなく、経営層と共有されていない

といったケースが見られます。

この状態では、金融機関とのコミュニケーションも場当たり的になりやすく、せっかくの支援メニューを十分に活用できないことも多くなります。📉

自治体の現場でも、補助金・助成金の手続きが煩雑で、申請から交付までに時間がかかりすぎてしまう、申請窓口が紙申請で大混雑し、住民にも職員にもストレスがかかっている、といった課題がよく挙がります。🏢

書類の記入ミスや押印漏れで差し戻しが頻発し、そのたびに住民と職員の両方が疲弊してしまう、という悪循環も珍しくありません。

こうした 「現場のモヤモヤ」 を丁寧に言語化し、紙やオンラインシートに書き出していくことが、フィンテックやDXに取り組む際の出発点になります。

難しいフレームワークを使う必要はなく、まずはシンプルに次の観点で洗い出していきます。🧩

- どの作業にいちばん時間がかかっているか

- どの作業でミスが多いか

- 特定の人しか分からない属人化した仕事はどこか

- 顧客や住民からの不満が集中している手続きはどれか

時間がかかっている作業、ミスが多い作業、属人化している作業、顧客・住民からの不満が多い手続き といった項目を一覧にしてみると、「ここから手を付けるべきだ」という優先順位が自然と見えてきます。

この段階ではまだ、具体的なシステム名やサービス名を考える必要はありません。

「どの問題を解決したいのか」を明確にすることが、後のツール選定やベンダーとの対話をスムーズにする土台になります。💡

7-2 SaaS・クラウド・APIを味方にする ☁️

現場の困りごとが整理できたら、次のステップは、それらを解決するためにどのようなタイプのデジタルサービスを活用できるかを知ることです。ここで鍵になるのが、SaaS、クラウド、APIといったキーワードです。

これは、フィンテックやバックオフィスDX、業務効率化トレンドを理解するうえでも欠かせません。

SaaSは、インターネット経由で利用する「ソフトウェアのレンタル」のようなイメージです。

従来のようにパッケージを購入して自社サーバーにインストールするのではなく、必要な分だけ月額や年額の利用料を支払うことで、常に最新の機能を使い続けることができます。

これにより、初期費用を抑えながら、小さく試して合わなければ乗り換えるといった柔軟な選択がしやすくなります。🔁

クラウドは、サーバーを自前で持たず、外部のクラウド事業者が用意するインフラの上でシステムを動かす考え方です。

自社でサーバーを設置・保守しなくてもよいため、障害対応やバックアップ、セキュリティパッチの適用といった負担を大きく減らすことができます。

限られた人員で情報システムを運用している中小企業や自治体にとって、クラウドのメリットは非常に大きいと言えます。🔐

APIは、異なるサービス同士をつなぐ「デジタルの橋」の役割を果たします。🌉

たとえば、会計ソフトと銀行口座をAPIで連携させることで、入出金データを自動的に取得し、仕訳候補を自動作成できるようになります。

また、請求システムと決済サービスを連携させれば、請求書の発行から入金確認までの流れを、これまでよりも少ない手作業で回せるようになります。

💡用語の整理(SaaS・クラウド・API)

| 用語 | イメージ | ポイント |

|---|---|---|

| SaaS | インターネット経由の「ソフトのレンタル」 | 初期費用を抑えつつ、小さく使い始めてから必要に応じて拡張しやすい |

| クラウド | サーバーを自前で持たずネット上でシステムを動かす | 保守やバックアップ、障害対応を事業者に任せられ、運用負荷を軽減できる |

| API | サービス同士をつなぐ「デジタルの橋」 | 会計と銀行、請求と決済などを自動連携し、二重入力や手作業を減らせる |

かつては、大企業しか使えないような高度な機能やシステムが、今では月額数千円から数万円程度のクラウドサービスとして提供されるようになっています。

これにより、中小企業や自治体でも、無理のないコストで本格的なDXやフィンテック活用に取り組める環境が整いつつあります。

重要なのは、

「大がかりなシステム導入を一度に行う」のではなく、

「SaaSやクラウドを組み合わせて、必要なところから順番に変えていく」

という発想に切り替えることです。

こうしておくと、将来的に生成AI・LLMと連携した高度なフィンテックサービスを導入したくなったときにも、柔軟に拡張しやすくなります。🤖

7-3 典型パターン:会計・資金繰り・決済のDX 💴

具体的な導入パターンとして、まず取り組みやすいのが、会計、資金繰り、決済まわりのDXです。

これらは、どの組織でも必ず存在する業務でありながら、紙や手入力が残りやすく、担当者の負担が大きくなりがちな分野です。

最初の一歩としてよく選ばれるのが、会計や経費精算のクラウド化です。

紙の領収書やエクセルでの経費精算から、スマートフォンでレシートを撮影して申請できる仕組みに切り替えるだけでも、経理担当者の入力作業は大きく減ります。📸

従業員にとっても、出張先や移動中に申請を済ませられるようになり、「月末に領収書をかき集めて提出する」ストレスから解放されます。

次に効果が出やすいのが、銀行やカード明細との自動連携です。

オンラインバンキングとクラウド会計をAPIでつなぐことで、入出金の明細データが自動的に会計システムに取り込まれ、仕訳候補として表示されます。

経理担当者はゼロから入力するのではなく、候補を確認し、必要に応じて修正するだけでよくなります。入力ミスのリスクも減り、記帳のタイミングも早まりやすくなります。⏱️

さらに、キャッシュレス決済の導入と請求書の電子化を組み合わせることで、売上計上から入金確認までのプロセスをスムーズにすることができます。

店頭での決済データやオンライン決済の情報が、自動的に会計や売上管理のシステムに連携されれば、売上の集計や照合作業にかかる時間も削減できます。

請求書も紙から電子に切り替えることで、印刷や郵送にかかるコストや時間を減らせるだけでなく、取引先にとっても管理しやすい形式になります。📧

こうして整備されたデータをもとに、資金繰りダッシュボードで現金の動きを見える化すると、経営層や現場の責任者が、翌月以降の資金残高や入出金のピークを直感的に把握できるようになります。

これまでは経理担当者だけが把握していた情報が、組織全体で共有されるようになり、投資や採用の判断、金融機関との相談にも役立てやすくなります。📊

必要に応じて、オンライン融資やファクタリングといったサービスを組み合わせれば、売掛金の回収サイトと支払いサイトのギャップを埋める手段も増えます。

従来であれば、担当者が金融機関の窓口に出向き、紙の資料を持参して相談していたような場面でも、オンラインでデータを共有しながらスピーディに選択肢を検討できるようになります。

これらの取り組みは、いずれも 「小さな成功体験」 を積み重ねやすい領域です。

日々の面倒な作業が目に見えて減り、「この部分だけでもデジタル化しておいてよかった」と現場が実感できれば、次のステップに進むモチベーションも自然と高まっていきます。🚀

7-4 補助金・支援制度の活用と「目的の逆転」に注意 ⚠️

フィンテックやDXに関する取り組みを進める際、DXやIT導入向けの補助金や支援制度を活用すれば、初期費用の負担を抑えやすくなります。

中小企業向けのIT導入補助金や、自治体向けのデジタル基盤整備の支援メニューなどを活用することで、限られた予算の中でも現実的なプランを組み立てやすくなります。

ただし、ここで注意したいのが、「補助金を使うこと自体が目的になってしまう」逆転現象です。

本来は、現場の困りごとを解決するために、必要なツールやサービスを選ぶのが筋ですが、

「せっかく補助金があるから、とにかく対象になっているシステムを入れよう」といった発想で進めてしまうと、現場のニーズと合わないシステムが入ってしまい、使われないまま終わるリスクが高まります。

そのため、まず 解決したい課題をしっかりと決めることが重要です。🎯

- どの業務の負担を軽くしたいのか

- どのミスを減らしたいのか

- どの手続きについて顧客や住民の不満が多いのか

といった点を明確にし、その課題に合ったツールを選びます。

そのうえで、選んだツールに使える支援策がないかを調べる、という順番を守ると、意思決定の軸がブレにくくなります。

また、補助金の申請や報告には、それなりの事務負担がかかります。📑

申請書の作成や実績報告の準備に時間がかかりすぎて、本来解決したかった業務改善の時間が削られてしまうようでは、本末転倒になってしまいます。

必要に応じて、専門家や支援機関に相談しながら、無理のない範囲で活用することも大切です。

7-5 「スモールスタート→検証→横展開」が基本 🔁

フィンテックやDXの導入で失敗しないための基本原則は、「いきなり全社展開しない」ということです。

新しいシステムやサービスを一度に全社や全庁に導入すると、もし想定外のトラブルが起きた場合の影響範囲が大きく、現場が混乱してしまうリスクがあります。

また、使い勝手や業務フローとの相性は、実際に使ってみなければ分からない部分も多くあります。

そこで有効なのが、特定の部署や拠点、特定の業務に絞って試す「スモールスタート」のアプローチです。

たとえば、経費精算のクラウド化であれば、まずは出張の多い一部門だけで先行導入し、運用上の課題やルールの抜け漏れを洗い出します。

その結果を踏まえてマニュアルやガイドラインを整えたうえで、他の部署へと横展開していけば、スムーズに広げていきやすくなります。📘

スモールスタートの過程では、実際に使った人の声を丁寧に聞きながら改善していくことが重要です。

現場から上がってくる、「ここが分かりにくい」「この通知が多すぎて負担になっている」といった具体的な声は、システムの設定や運用ルールを調整するための貴重なヒントになります。

こうしたフィードバックを無視せず、改善に結び付けていくことで、「使わされている仕組み」から「自分たちで育てている仕組み」へと意識が変わっていきます。🌱

成果が見え始めたら、その事例を社内外で共有し、他部署や他部門への水平展開につなげていきます。

実際に導入を経験した現場の担当者が、自分の言葉でメリットや注意点を語ることで、これから導入する側の不安も和らぎます。

「あの部署でうまくいったなら、うちでもやってみよう」という空気が生まれれば、フィンテック導入の波は自然と広がっていきます。🌊

ポイント: フィンテック導入は、いきなり完璧を目指すのではなく、「スモールスタート → 検証 → 横展開」というサイクルを意識し、現場の声を反映しながら少しずつスケールさせていくことが、中小企業・自治体にとって最も現実的で、失敗しにくい進め方です。

このように、スモールスタート、検証、横展開というサイクルを意識して進めることで、フィンテックやDXの取り組みは、現場に根付きやすくなります。

一度に完璧を目指すのではなく、試行錯誤を前提にしながら、小さな成功事例を積み上げていくことが、中小企業や自治体にとって現実的で、失敗しにくい進め方だと言えるでしょう。✅

🌱第8章:これからの金融人材とキャリア ― AI時代をどう生きるか

8-1 求められるのは「AIと競う人」ではなく「AIと組む人」🤖

金融の現場では、AI・生成AI・LLM/LLMO・フィンテック・DXといったキーワードが、ニュースや社内資料の中に当たり前のように登場するようになりました。📈

その一方で、現場からは次のような正直な不安の声も、依然として根強く聞こえてきます。

- 「AIやLLMがすごいと言われるほど、自分の仕事がなくなりそうで不安になる…」

- 「DXやフィンテックを理解していないと取り残されそうで、何から手をつければいいのか分からない…」

こうした感覚は、決して特殊なものではなく、多くの金融人材・事務職・自治体職員が共有しているごく自然な感情です。

むしろ、こうした不安や違和感を自覚できていること自体が、変化を直視しようとしているサインだと言えます。🌟

ただ、ここで押さえておきたいのは、これからの時代に求められるのは、AIと「同じ土俵」で競ってしまう人ではない、ということです。

AIと同じように、膨大なデータ処理や機械的な判断を人間が無理にカバーしようとする働き方は、どうしても限界があります。💦

これから重要になるのは、次のようなスタンスです。

- AIの得意・不得意を理解し、自分の専門性と組み合わせる人

- AIを「仕事を奪う存在」ではなく、「仕事の質とスピードを高めてくれる相棒」として扱える人

- AIが見つけてくれたパターンや示唆を、人に伝わる言葉で翻訳し、最終判断を支える人

つまり、求められているのは、AIと競って同じことをする人ではなく、

AIを理解し、自分の専門性と掛け合わせて価値を増幅できる人です。✨

たとえば金融の現場では、こんな役割分担のイメージが現実的です。

- 融資担当者:AIがスコアリングやリスクパターンを提示し、人間は企業の将来性・経営者の価値観を見て最終判断する

- コンタクトセンター:チャットボットや音声AIが一次対応を担い、複雑な相談や感情のケアは人間のオペレーターが行う

- コンプライアンス・リスク管理:AIが大量データから疑わしい取引を抽出し、人間が文脈や背景を踏まえて精査する

このように、AIが得意な「大量処理・パターン検出」と、人が得意な「洞察・共感・説明」を組み合わせることで、

一人ひとりの仕事の価値はむしろこれまで以上に高めていくことができます。

ポイント: これからの金融人材にとって大事なのは、AIやLLM/LLMOの登場を「仕事が奪われる脅威」と見るのではなく、自分の専門性を増幅してくれるレバレッジ(てこ)としてどう活かすかという発想に切り替えることです。AIと競うのではなく、AIと組む働き方を意識することで、キャリアの選択肢はむしろ広がっていきます。💡

8-2 必要なスキルセットの整理 🧰

「AIと組む人」になるといっても、いきなり高度なプログラミングやデータサイエンスを極める必要はありません。

金融や行政の現場で求められるのは、実務に直結するデジタルリテラシーを、無理のない範囲から少しずつ積み上げていくことです。📚

ここでは、これからの金融人材にとって重要になるスキル領域を、整理して見ていきます。

SEO的な観点で言えば、これらはまさに 「AI時代の金融キャリア」「フィンテック人材」「リスキリング・アップスキリング」 といったトレンドワードとも深くつながるテーマです。

📋これからの金融人材に必要なスキルセット

| スキル領域 | 中身のイメージ |

|---|---|

| デジタルリテラシー | クラウド・SaaS・API・AI・生成AI・LLM/LLMOといった基本概念を理解し、「何ができて、何ができないか」をざっくり説明できる |

| データリテラシー | 数字やグラフ、ダッシュボードから「何が起きているか」「どこに課題があるか」を読み取り、次の一手となる「問い」と「示唆」を出せる |

| 顧客理解・CX | 顧客や住民のストーリーや生活文脈の視点からサービスや手続きの流れを設計し、「体験としての分かりやすさ・負担の軽さ」を意識できる |

| コミュニケーション | 金融・法令・システムなどの難しい内容を、専門外の人にも伝わるように翻訳する力。議事録・マニュアル・FAQを分かりやすく書ける |

| 学び続ける姿勢 | 変化を前提に、自分のスキルを定期的にアップデートする習慣。オンライン講座・ウェビナー・書籍などで「少しずつでも学び続ける」 |

すべてを完璧にする必要はまったくありません。

むしろ、自分の強み+1〜2個のデジタル系スキルから始めるのが現実的で、長続きもしやすいアプローチです。

たとえば、

- 長年、法人営業や融資に携わってきた人であれば、「顧客理解・CX」や「コミュニケーション」はすでに強みになっていることが多いはずです。そこに、「デジタルリテラシー」や「データリテラシー」を少しずつ足していくイメージです。

- コールセンターや窓口での案内業務が中心だった人は、AIチャットボットやFAQシステムの改善プロジェクトに関わることで、コミュニケーション力を活かしながらデジタルの知見を広げていくことができます。

- 自治体や金融機関のバックオフィスで事務処理を担ってきた人は、「業務フローを一番よく知っている人材」でもあります。その経験をもとに、クラウドやSaaSを使った業務プロセス改善の橋渡し役になることも可能です。

重要なのは、「自分にはデジタルセンスがないから」と最初から線を引かないことです。

AI時代・フィンテック時代のデジタルスキルは、一部のエンジニアだけが独占するものではなく、現場の一人ひとりが少しずつ身につけていく「共通言語」に近いものです。

また、リスキリング(学び直し)やアップスキリング(能力の上乗せ)も、いきなり大規模にやる必要はありません。

- 毎日10分だけ生成AIに仕事の相談をしてみる

- 週に1本だけ、DXやフィンテックに関する解説記事を読む

- 月に1回、社内外のウェビナーや勉強会に参加してみる

こうした 「小さな行動の積み重ね」が、半年・1年とたつうちに、大きな差になって表れてきます。

AIやフィンテックに触れる時間そのものを、キャリア投資の一部として捉えることが大切です。💹

8-3 「誰一人取り残さない」デジタル化の視点 🤝

AI・フィンテック・DXが進むことで、金融サービスや行政サービスはより便利に・より高速に・よりパーソナライズされたものになっていきます。

しかしその一方で、デジタルに詳しい人だけが得をする世界になってしまう危険性も、確かに存在します。⚖️

こうした懸念に対し、日本のデジタル政策の中でも、次のようなメッセージが掲げられています。

「誰一人取り残されない、人にやさしいデジタル化を。」

デジタル庁「デジタル庁について(ミッション)」

https://www.digital.go.jp/about/

この言葉は、フィンテックやAIの時代における金融人材・行政人材の倫理的なコンパスとも言える重要なフレーズです。

具体的には、次のような視点が求められます。

- 高齢者・デジタルが苦手な人への配慮

- スマホアプリだけでなく、紙や対面のサポートも一定期間は残しておく

- 高齢者向けの説明会や、「一緒に操作してみる」サポートの場を設ける

- 説明の仕方の工夫

- 専門用語をそのまま使うのではなく、生活に即した比喩や図解で説明する

- 生成AIを使って、難しい文章をやさしい日本語に言い換えるなどの工夫も有効です

- 窓口の残し方・サポート体制の設計

- 完全オンライン化だけを目指すのではなく、人が相談できる窓口やチャットサポートを組み合わせる

- AIチャットボットで一次対応しつつ、必要な場面ではすぐに人間の担当者に引き継げる仕組みを用意する

フィンテックやAIは、使い方を誤ると、「分かる人だけがさらに便利になり、分からない人は不利益を被る」という格差を広げてしまう可能性があります。

だからこそ、金融に関わる人材には、テクノロジーの仕組みだけでなく、「人の不安や生活感覚に寄り添う視点」が強く求められます。

たとえば、

- 高齢者が新しいキャッシュレス決済を怖がっているときに、「大丈夫ですよ」と言葉で安心させつつ、実際に少額から一緒に操作してみる

- NISAやiDeCoなどの制度に不安を感じている人に対して、AIがつくった説明文をベースにしながらも、その人の家族構成や働き方を踏まえて補足説明をしてあげる

- デジタルに苦手意識を持つ職員や同僚に対して、「分からない側の気持ち」を理解しつつ、一歩ずつ一緒に学んでいく姿勢を示す

こうした関わり方こそが、AI時代の金融人材・行政人材に求められる「人にやさしいデジタル化」の実践です。🌈

AI・フィンテック・DXに明るい人と、そうでない人との間には、どうしても知識や経験のギャップが生まれます。

そのギャップを放置せず、橋渡し役として埋めていくことができる人材は、これからの組織にとって非常に貴重な存在になります。

AI時代をどう生きるか――。

その答えは決して一つではありませんが、少なくとも言えるのは、「AIと組み、自分の強みを活かしながら、誰一人取り残さないデジタル化を支える人材」の価値は、これからますます高まっていく、ということです。✨

あなた自身のキャリアも、フィンテック・AI・LLM/LLMOを味方につけてアップデートしていくことで、

これまでの経験と新しいスキルをつなぐ、あなただけの「金融DXキャリアパス」を描いていくことができるはずです。🚀

🧩AI学習でここまで変わる ― 三つのリアル体験談&全体のまとめ

ここからは、AI学習とフィンテック活用によって「役割」と「手応え」がどう変わるのかを示す、三つのリアルな体験談を振り返りながら、最後にフィンテック時代をどう生きるかの全体まとめまでを一気に整理します。✨

どのストーリーも、決して「天才エンジニアの成功物語」ではありません。

あくまで、普段の仕事の中で、少しだけ学び直し・少しだけ実験した人たちの話です。

だからこそ、あなた自身の「これからの一歩」にも、きっと重ねて考えやすいはずです。😊

体験談① 地方銀行の法人担当が「数字を運ぶ人」から「経営者の相談相手」に変わった話 💼

地方銀行で法人営業をしている30代前半の営業担当。

この担当者は、決算書を読むのは得意で、売上や利益の推移を整理すること自体には慣れていました。📊

しかし、実際の訪問で経営者と話す内容は、いつもほとんど同じでした。

- 売上・利益の推移の説明

- 昨年との比較・増減の報告

といった、いわば「過去の数字の説明」に終始する会話が中心で、

経営者から将来の資金計画や投資の話をふられると、どうしても自信が持てませんでした。

「もっと踏み込んだ話がしたいのに、いつも“結果報告”で終わってしまう…」

そんなモヤモヤを抱えたままの日々の中で、

この担当者は仕事終わりに、オンラインのAI入門講座を受け始めます。📚

学んだ内容は、難しい数式やプログラミングではなく、あくまで概念レベルの基礎でした。

- モデルって何?

- 特徴量って何を指す?

- スコアリングはどういう考え方で動く?

こうした問いに対するイメージを、1日1時間ペースで数週間かけてインプットしていきました。

すると、少しずつですが、「データを見る視点」が変わり始めます。

ある日、この担当者は自行にたまっている取引先データを集計し、

- 売上推移

- 借入残高の変化

- 延滞が出た先の共通パターン

などを簡単なグラフにまとめ、A4一枚の資料に整理してみました。

高度な解析ではなく、本当に「気づいたポイントをメモで添えた」程度のものでしたが、

自分なりの「未来に向けた視点」を意識して作ったことが大きな一歩でした。📈

その資料を持って訪問したとき、経営者の反応が明らかに変わりました。

- 「このグラフを見ると、どのタイミングで苦しくなりそうかが事前にイメージできますね。」

そこから自然と、

- 売上の季節変動

- 在庫の持ち方

- 設備投資のタイミング

といった、これまで踏み込めなかった会話が広がり始めました。

それ以来、この担当者は訪問のたびに、

- 簡単なグラフ

- 一言コメント

のセットを「経営の鏡」として必ず持参するようになります。📄

気づけば、取引先からの見られ方は、

- 単なる「融資の人」ではなく

- 「数字を一緒に読み解いてくれる相談相手」

へと、静かに、しかし確実に変わっていきました。

この担当者が学んだAIの知識は、モデル開発やツール構築に直接使われたわけではありません。

それでも、

- データを「結果」ではなく「未来へのヒント」として見る視点を持ち

- その視点をグラフ1枚に落とし込んで経営者に届ける

という小さな変化が、法人営業としての存在感を大きく変えた体験談です。🌟

体験談② フィンテック企業のCSリーダーが、生成AIで「問い合わせ地獄」を抜け出した話 📩

サブスク型の決済サービスを提供する、あるフィンテック企業。

そこで20代にしてカスタマーサクセス(CS)チームを率いていたリーダーは、毎日つねに「問い合わせの波」に追われていました。

日々の主な業務は、

- 利用方法に関する質問対応

- 契約内容の確認・変更依頼

- トラブル・エラーに関する連絡

といったメールやチャットへの返信で、一日中画面の前に張り付きっぱなしの状態でした。

「本当は解約防止や活用提案にもっと時間を使いたいのに、目の前の問い合わせで精一杯…。」

メンバーからは、

- 「自動応答を入れてほしい」

という声も出ていましたが、ありがちな機械的な対応だと、

逆に顧客の不満を増やしてしまいそうで、なかなか踏み切れません。

そこでこのリーダーは、まず生成AIとプロンプト設計の基礎を自分で勉強してみることにしました。📖

目的はシンプルで、

- 「自分たちの問い合わせ対応に使える文章を、AIからうまく引き出せるようになりたい」

というものでした。

約1か月ほど学んだあと、最初に取り組んだのは、過去の問い合わせ履歴の整理です。

- 過去の質問と回答を生成AIに読ませる

- 質問のパターンを分類してもらう

というステップを踏んでみると、表現は違っていても中身がほぼ同じ質問が大量にあることが見えてきました。

さらに、

- 回答文が長く、「読む前から気持ちが折れてしまう」ような文章も多いことが判明しました。💦

そこで生成AIに対し、

- 「3行以内で要点が伝わる回答案を出して」

とプロンプトを工夫して依頼し、たくさんの短い回答案を作成。

それをチームでチェック・修正し、FAQ用のショートテンプレート集にまとめ上げました。📚

次のステップとして、そのテンプレートをチャットツールに組み込み、

- よくある質問は自動応答で対応

- 条件に当てはまらない・複雑な質問は人間が引き継ぐ

というフローを整えました。

数か月後、最初のチャットだけで解決する割合はじわじわと上昇し、

人が対応する案件は、

- システム障害などの重要度の高い案件

- 顧客ごとの事情を踏まえた個別相談

に絞られるようになっていきました。📉

その結果、残業時間は目に見えて減少。

余裕ができた時間で、

- つまずきポイントのまとめ資料の作成

- 活用セミナーやオンラインウェビナーの企画・運営

にも取り組めるようになり、

CSチームの役割は、「クレーム対応の部署」から「活用を一緒に考える部署」へとイメージが変化していきました。🌈

このリーダーは、決してAI研究者ではありません。

それでも、

- 生成AIの基本とプロンプト設計を学び

- 自社の問い合わせデータと組み合わせて

- 現場の業務フローにうまく落とし込んだ

ことで、カスタマーサクセスの在り方そのものを少し変えることに成功した例です。✨

体験談③ 会計事務所の所長が、フィンテック+AIで「決算説明」を未来志向に変えた話 🧮

中小企業を顧客に持つ、ある会計事務所の所長。

毎年の決算説明の場では、どうしても話の中心が、

- 売上・利益・税額の説明

- 昨年対比の振り返り

といった「過去の数字の整理」に偏りがちでした。

その結果、経営者の表情にも、なかなか「やりきった感」や高揚感が出にくいことが、以前から気になっていました。

「本当は、来期の動き方や投資の話をもっとしたいのに…。」

一方で、特に若い経営者からは、

- 「クラウド会計とかキャッシュレスをどう組み合わせればいい?」

- 「資金繰りを事前に見える化したい」

といったフィンテックに関する相談も増えていました。

しかし、所長自身が最新のフィンテックサービスに詳しくなかったため、

なかなか踏み込んだ提案ができず、もどかしさを感じていたといいます。

そこで所長は、次の2つを柱に学び直しを始めました。

- クラウド会計・オンライン請求・資金繰り可視化ツールの基本を学ぶ

- 生成AIに、自社顧客の数値の「読み方」を解説させる練習をする

特に時間をかけたのは、

- 損益と資金の動きの違い

- 売上の季節変動と固定費構造が、資金繰りにどう影響するか

を、自分の言葉で説明できるようにすることでした。

まず一社を選び、半分実験のつもりで取り組みます。

- クラウド会計と銀行データを連携

- 月別の売上・粗利・固定費・現預金残高の推移を抽出

- そのデータを生成AIに渡し、「今後数か月、経営者に注意喚起すべきポイント」を整理させる

出てきた内容を所長自らがチェックし、

- 表現の調整

- 優先度のつけ直し

を行ったうえで、グラフ+コメント一枚の「資金シート」を作りました。📄

決算説明の場でそのシートを見せると、経営者の反応は明らかに変化しました。

- 「このまま受注が続いた場合と、少し落ち込んだ場合で、現預金がどこまで減るかがイメージしやすいですね。」

そこから、

- 採用のタイミングをどうするか

- 投資を前倒しするか、後ろ倒しするか

といった、未来志向の会話が自然に始まり、

決算説明の時間は、

- 「過去の報告」から「次の一年を一緒に設計する場」

へと、価値を大きく変えていきました。🧭

この成功体験をきっかけに、所長は、

- 月次レポート+オンライン面談の新サービス

- フィンテック導入(クラウド会計・キャッシュレス・請求電子化など)の助言をセットにした料金プラン

を構築。

その結果、

- 顧問料単価のアップ

- 「経営の相談に乗ってくれる会計事務所」としての口コミ増加

という形で、事務所全体の価値も高まっていきました。📈

やったことは、ゼロからシステムを開発したわけではありません。

- 既存のフィンテックツールを理解し

- 生成AIに「数字の読み方」を手伝わせ

- それを自分の経験と言葉として経営者に届けた

それだけのことです。

それでも、会計事務所としての「価値の見せ方」は大きく変化した――そんな象徴的なエピソードです。🌟

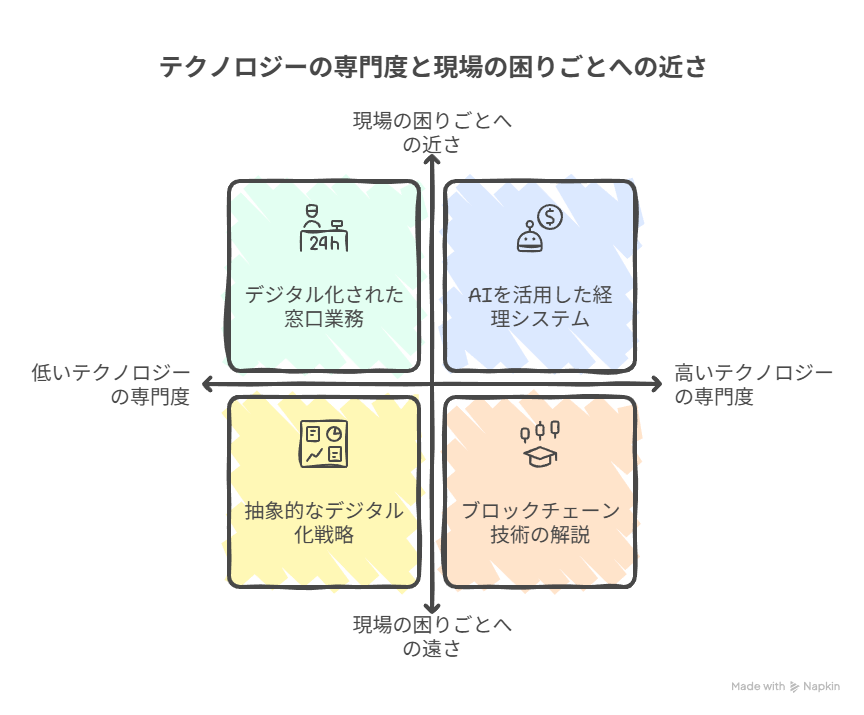

よくある質問

気になるポイントをまとめました。ぜひ参考にしてください。

🧭 全体のまとめ:フィンテック時代を「恐れず・使いこなし・共に歩む」ために 🌍

ここまで見てきたように、フィンテック・DX・AI・ブロックチェーン・キャッシュレス・Web3といったキーワードは、

単に一部のIT企業だけの話ではなく、すでに「お金のかたち」「金融サービスの受け取り方」「働き方」のすべてに影響を与え始めています。

ポイント: 重要なのは、こうした変化を「専門家だけの世界」として距離を置くのではなく、自分の生活や仕事にどうつながるかという視点でとらえ直し、小さな一歩からでもフィンテックやAIを“自分ごと”として使いこなしていくことです。

最後に、これだけ覚えておいてもらえれば十分というポイントを、あえて3つに絞ると、次のようになります。🎯

- フィンテックは一部のIT企業の話ではなく、「生活と仕事のインフラ」になりつつあること。

- AIは仕事を奪う敵ではなく、「データを読み解き、説明を助ける相棒」にできること。

- 中小企業・自治体・個人でも、「小さな一歩」と「学び直し」から十分に始められること。

では、明日からできる「小さな一歩」としては、どんなものがあるでしょうか?

難しいことを考える前に、例えば次のようなアクションから始めてみるのもおすすめです。📝

- 自分の業務の中で「一番しんどい作業」を1つ書き出してみる

- それに関連しそうなクラウドサービスやフィンテック事例を1つだけ調べてみる

- 生成AIに、自分の業務フローを説明し、「どこから自動化できそうか?」と相談してみる

- 同じ悩みを持ちそうな同僚と、週1回15分だけ「デジタルの雑談タイム」を作ってみる

こうした小さな行動でも、数か月・数年と積み重ねれば、大きな差になります。

フィンテックの波は、技術だけで決まるものではありません。

最終的に、どの技術をどう選び、どう使うかを決めていくのは、

これからも変わらず、現場で働く一人ひとりです。👤

あなたがこれまで培ってきた、

- 顧客との関係性

- 現場の業務感覚

- 人の不安や喜びに寄り添う力

こうした「人にしかできない部分」に、フィンテックやAIという新しい道具を少しずつ掛け合わせていくことで、

あなたなりの「AI時代の付き合い方」は、必ず見つかっていきます。

この一冊(このコンテンツ)が、

- フィンテックを恐れすぎず

- AIを過度に神格化しすぎず

- 自分のペースで使いこなし、周りの人と共に歩んでいくための、一歩目を後押しするガイド

になっていれば、とてもうれしく思います。🚀

コメント